Cofidis propose un panel de solutions complètes et efficaces de crédits pour tout type de projet : prêts personnels, crédit renouvelable, rachat de crédit conso et paiement à crédit. Les conditions d’entrée sont standards, voire simplifiées, pour un emprunt de moins de 3 000 €, et l’ensemble des démarches se fait en ligne en quelques clics.

Cofidis : Vue d’ensemble

Cofidis est un des leaders des crédits à la consommation depuis des années grâce à l’étendue de son offre en France et à l’étranger. L’organisme propose en plus aujourd’hui le rachat de crédit ainsi qu’un panel d’assurances. Difficile de dire si les solutions Cofidis font toujours partie des meilleures du marché sans les comparer à celles des concurrents.

Afin de vous aider à vous faire un avis objectif sur la question, j’ai analysé en détail les caractéristiques, modalités et tarifs de l’ensemble des offres Cofidis, ainsi que ses conditions et son service client.

Mon avis sur Cofidis est globalement positif. Vous pouvez profiter de prêts personnels non affectés sans justificatifs, effectuer votre demande rapidement en ligne et maîtriser votre crédit via un espace client privé.

Pas le temps ? Voici mes découvertes clés

- Une gamme de crédits complète. Cofidis propose différents types de crédits et prêts personnels pour répondre à tous vos besoins. Retrouvez les conditions, avantages et inconvénients de ces prêts ici.

- Le rachat de crédit accessible. Sans aucuns frais de dossier, Cofidis propose un regroupement de crédits avec un plafond élevé. Toutes les infos à propos du rachat de crédits sont ici.

- Des assurances pour couvrir tous vos besoins. Un panel de 9 catégories d’assurances pour protéger vos crédits et votre foyer. Renseignez-vous ici sur la gamme d’assurances Cofidis.

- Un service client hors pair. Cofidis a régulièrement remporté des prix pour la grande qualité de son service client. Découvrez ici comment son service client se différencie.

- Une simulation rapide en ligne. La démarche personnalisée se fait en quelques clics en ligne. Les étapes pour faire une demande de crédit Cofidis sont ici.

- Des solutions de paiement en plusieurs fois. Par carte bancaire ou en ligne, Cofidis propose des solutions adaptées de paiement à crédit. Retrouvez les détails de ces solutions ici.

Caractéristiques de Cofidis – Mises à jour en 2025

| 🏦 Types de crédits proposés |

|

| 🪙 Rachat de crédit | Oui, pour les prêts personnels |

| ⌛️ Paiement en plusieurs fois | Oui, 3xCB ou 4xCB et Cofidis Pay |

| 💳 Carte bancaire | Carte bancaire Visa associée au crédit renouvelable, carte 4 étoiles |

| ⏱ Délai de réponse | Réponse de principe immédiate |

| ✅ Crédits sans justificatif de projet | Oui, pour moins de 3 000 € |

| ↪️ Remboursement anticipé | Oui, sans frais pour le crédit renouvelable |

Les crédits Cofidis

Crédit renouvelable Accessio

Cofidis propose le crédit renouvelable pour financer vos projets à hauteur de 6 000 €. La durée de remboursement maximum est de 36 mois (3 ans) pour les crédits de moins de 3 000 € et jusqu’à 5 ans pour des montants supérieurs. Pour rappel, la particularité du crédit renouvelable est qu’il s’agit d’une réserve d’argent disponible, dans laquelle vous êtes libre de puiser pour tout type d’utilisation et sans justifier vos dépenses.

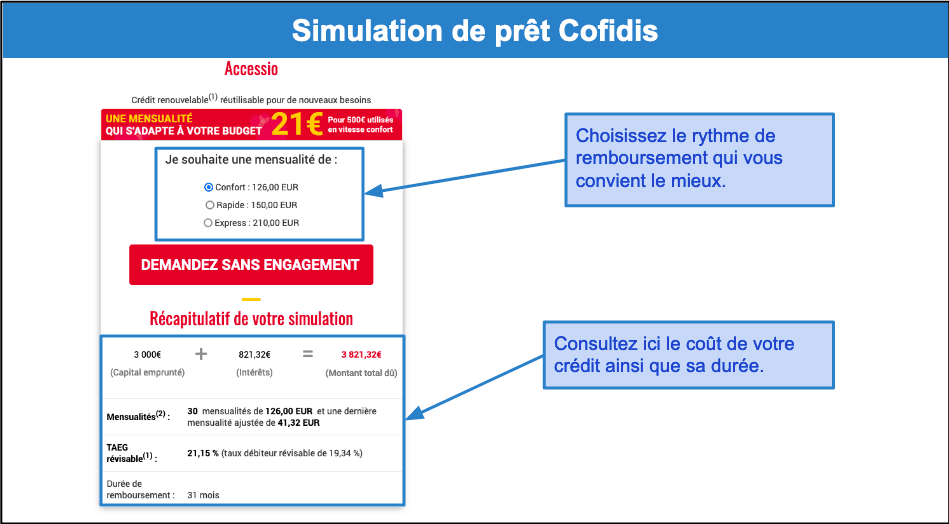

Le premier avantage du crédit renouvelable Cofidis est qu’il est flexible ; vous avez la possibilité de choisir la vitesse de votre remboursement, à savoir confort, rapide ou express. Ainsi, en fonction de votre profil et de votre budget, vous décidez de rembourser des mensualités plus ou moins élevées. Si vous optez pour la vitesse de remboursement express, le coût total du crédit et la durée sont fortement réduits.

Par ailleurs, les remboursements du crédit renouvelable Cofidis sont modulables sans frais supplémentaires. Vous pouvez le rembourser de manière anticipée, partiellement ou totalement, et résilier votre contrat à tout moment.

Enfin, Cofidis met à votre disposition une carte bancaire Visa associée à votre crédit renouvelable. Cette carte, dont la cotisation annuelle est gratuite, permet de régler vos achats en magasin ou en ligne, en France et à l’étranger. Il est également possible d’effectuer des retraits jusqu’à 500 € sur 7 jours glissants, et le plafond maximum de paiement est de 1 500 € par mois.

À noter que ce type de crédit possède un taux d’intérêt révisable, qui signifie que celui-ci est susceptible d’évoluer en cours de contrat. Chez Cofidis, le taux annuel effectif global (TAEG) varie entre 15,68 % à 22,92 %.

Si vous avez un besoin immédiat d’argent et souhaitez être libre de le rembourser à votre allure, le crédit renouvelable Cofidis est une bonne option. Il est flexible et modulable sans frais supplémentaires, et vous économisez des frais avec une carte bancaire gratuite.

Prêt personnel

Le prêt personnel Cofidis vous permet de financer des projets importants et qui nécessitent une somme d’argent élevée. Avec le prêt personnel, vous pouvez emprunter jusqu’à 35 000 € sur une durée de remboursement de maximum 7 ans.

Cofidis propose un prêt personnel accessible ; si vous empruntez moins de 3 000 €, vous n’aurez pas de justificatif de revenus à fournir. Par ailleurs, à l’inverse de plusieurs établissements concurrents, Cofidis ne différencie pas les taux d’intérêt selon l’objet du financement. En effet, son prêt personnel est un crédit non affecté, sans frais de dossier, et dont la simulation et la souscription se font 100 % en ligne. L’établissement s’engage également à effectuer le versement des fonds sous 48h dès lors que votre contrat est signé et à l’issue du délai de rétractation.

Ici, le TAEG (taux annuel effectif global) à l’avantage d’être fixe ; vos échéances restent donc constantes sur toute la durée du contrat. Les taux Cofidis sont intéressants : entre 0,9 % à 22,91 %, et ce même pour des petites sommes et des durées de remboursement longues. Pour vous donner un exemple concret, si vous empruntez 7 000 € (hors assurance) sur 36 mois, le TAEG fixe est de 5,30 %. Vos mensualités s’élèvent à 210,36 € et votre prêt personnel vous coûtera 572,88 €.

Je recommande ce prêt personnel autant pour un financement inférieur à 3 000 € que supérieur à cette somme. Vous connaissez le coût de votre emprunt avec le taux fixe, et vous utilisez vos fonds en toute liberté grâce à un prêt non affecté.

Crédit auto, moto et camping-car

Le prêt auto de Cofidis permet de financer l’achat de véhicules motorisés neufs ou d’occasion. Il s’agit d’un crédit à taux fixe, dont le montant varie entre 500 et 35 000 € et remboursable sur une durée allant de 6 à 84 mois.

Le crédit auto Cofidis n’est pas un prêt affecté, ce qui vous donne l’avantage d’utiliser les fonds en toute liberté. En revanche, les taux d’emprunt sont un peu plus élevés. Son TAEG est fixe tout au long de la durée du contrat, aucun apport n’est nécessaire et les frais de dossier sont offerts.

Pour le crédit camping-car ou véhicule de loisir, la somme empruntée peut aller jusqu’à 120 000 €. Vous avez le choix entre un prêt personnel et un crédit affecté. Pour ce dernier, la somme empruntée devra être dépensée auprès d’un des concessionnaires partenaires de Cofidis.

Selon moi, l’avantage de ce prêt auto est sa souplesse et son accessibilité. Il inclut le remboursement anticipé sans frais et l’assurance est facultative. De plus, une réponse de principe vous est donnée en 10 minutes. Par contre, je note que les taux sont élevés comparés à la moyenne : environ 5 % chez Cofidis contre 2,60 % pour les établissements les plus compétitifs.

Prêt travaux

Cofidis propose plusieurs options pour financer vos travaux, une flexibilité qui a l’avantage de pouvoir convenir au plus grand nombre. Selon le type de travaux, le montant demandé et vos besoins personnels, vous avez le choix entre un crédit renouvelable et un prêt personnel non affecté. Ainsi, s’il s’agit de petits travaux (jusqu’à 6 000 €), l’établissement vous proposera soit un crédit renouvelable, soit un prêt personnel.

Je recommande le prêt travaux Cofidis, car il vous laisse la possibilité de changer d’avis en cours de route concernant vos travaux sans que votre emprunt soit impacté. Vous décidez par exemple d’emprunter pour financer votre nouvelle salle de bain, puis souhaitez finalement aussi améliorer votre cuisine. Étant donné que le prêt travaux Cofidis n’est pas affecté, vous êtes en mesure de le faire sans avoir à négocier ou justifier votre décision auprès du prêteur.

Enfin, même si les taux Cofidis ne sont pas les plus compétitifs du marché sur le prêt travaux (environ 5 % contre 3,99 % chez la concurrence), il s’agit d’un prêt accessible, dont l’accord de principe vous est donné immédiatement lors de la simulation en ligne.

Guide étape par étape : Comment faire une demande de crédit Cofidis ?

La demande de crédit Cofidis se fait en ligne, directement sur le site de l’organisme. L’outil de simulation est complet et permet de personnaliser entièrement votre demande.

Voici les 4 étapes à suivre pour effectuer votre demande de crédit Cofidis en moins de 10 minutes.

Étape 1 : Simulez votre crédit

Depuis la page d’accueil du site Web de Cofidis, cliquez sur “Simulation” et entrez le montant désiré ainsi que le type de projet que vous souhaitez financer. L’établissement vous propose une ou plusieurs solutions de financement et vous indique les montants des mensualités qui sont envisageables, ainsi qu’un récapitulatif des caractéristiques de votre crédit : taux, montant des intérêts et coût total du crédit.

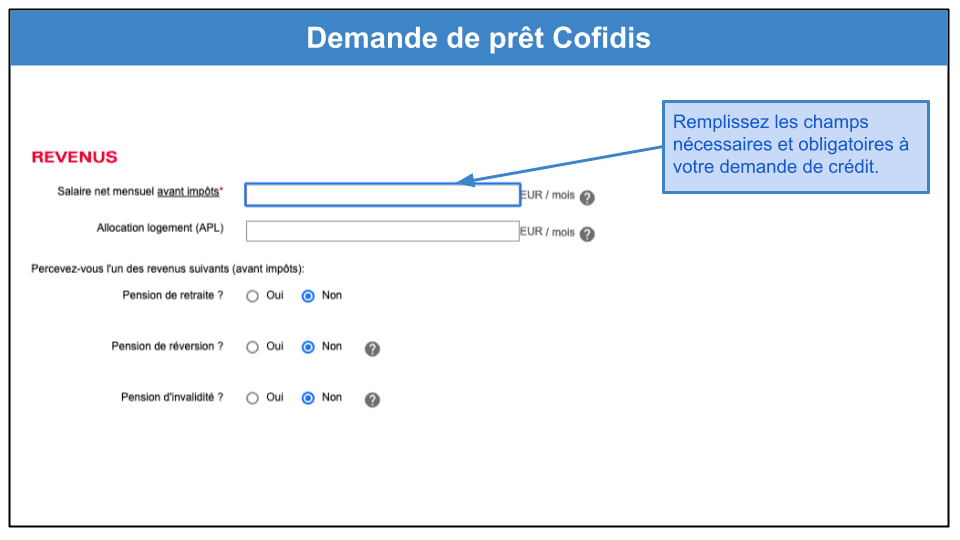

Étape 2 : Remplissez le formulaire Cofidis

Cliquez sur “Demandez sans engagement” et vous serez redirigé(e) vers le formulaire d’information Cofidis. Vous renseignez vos coordonnées, votre situation professionnelle, ainsi que vos revenus et vos charges.

Étape 3 : Chargez votre contrat et joignez les pièces justificatives

Une fois les formulaires soumis, vous recevrez une réponse de principe immédiate de Cofidis par e-mail. Cet e-mail contient également votre contrat et la liste des pièces justificatives à joindre pour valider votre crédit. Imprimez et signez votre contrat, puis renvoyez-le à Cofidis avec les justificatifs nécessaires.

Selon le type de crédit et le montant emprunté, les documents de base à fournir sont : une pièce d’identité en cours de validité, un justificatif de revenus (bulletin de salaire ou avis d’imposition), et un justificatif de domicile de moins de 3 mois.

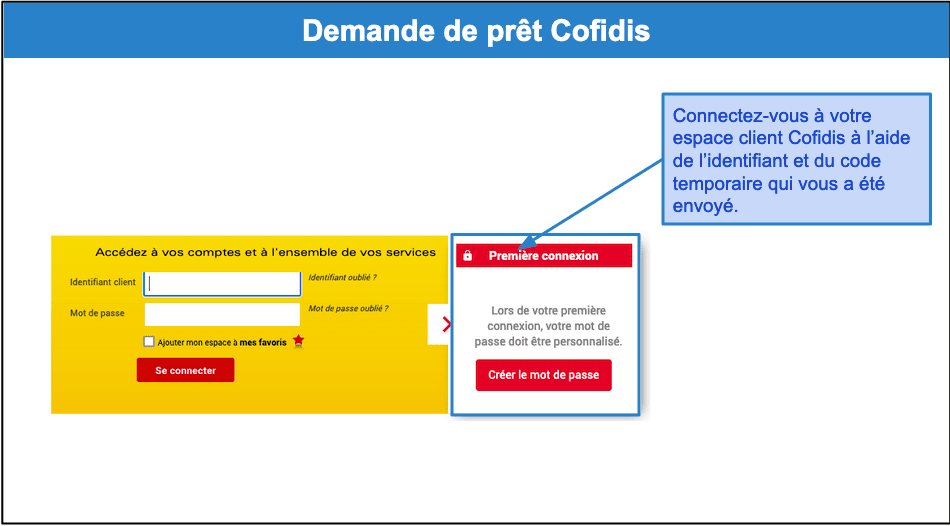

Étape 4 : Recevez vos identifiants et profitez de votre crédit Cofidis

Votre dossier est étudié et la réponse définitive de Cofidis vous est donnée dans les 5 jours suivant l’envoi des pièces justificatives. Vous recevrez ensuite votre identifiant client ainsi que votre mot de passe par e-mail pour accéder à votre espace client, à vos comptes et profiter sereinement de votre crédit.

Faire une demande de prêt Cofidis

Rachat de crédits Cofidis

La solution de rachat de crédits de Cofidis est très intéressante, car le plafond est un des plus hauts du marché. En effet, vous pouvez regrouper l’ensemble de vos crédits à la consommation et prêts personnels en un seul prêt jusqu’à 80 000 €.

L’avantage est que le crédit est amortissable ; il s’agit d’un prêt personnel à taux fixe. Par conséquent, vous connaissez en amont le montant de vos mensualités ainsi que la durée totale du nouveau prêt.

Le rachat de crédit étant une opération délicate, j’apprécie que Cofidis vous accompagne dans les démarches. En effet, la procédure démarre en ligne, puis un conseiller prend contact avec vous afin de terminer l’analyse du dossier et de vous donner une réponse de principe. Le fait de bénéficier d’un suivi personnalisé est selon moi un des grands avantages de Cofidis.

Enfin, Cofidis n’applique pas de frais de dossier au rachat de crédits et il est possible d’y inclure une trésorerie supplémentaire selon vos besoins. Sachez que le rachat de crédit peut vous permettre de profiter de réductions pouvant atteindre les 50 % sur le montant de votre nouvelle mensualité.

Les assurances Cofidis

En plus de ses offres de crédits, Cofidis propose un large panel de 9 assurances facultatives pour protéger aussi bien vos crédits que votre foyer.

L’assurance emprunteur

Cofidis propose une assurance emprunteur spécifique pour ses 3 types de crédits : le crédit renouvelable, le prêt personnel et le rachat de crédits. Toutes sont facultatives et offrent une protection tout-en-un en cas de perte d’emploi (en option pour le prêt personnel et le rachat de crédits), arrêt de travail, Perte Totale et Irréversible d’Autonomie (PTIA) et décès.

Vous pouvez souscrire à l’assurance du crédit renouvelable jusqu’à l’âge de 75 ans. Celle-ci est calculée selon l’utilisation du crédit et bénéficie d’un coût réduit de 0,65 % du montant total à rembourser, sans effet sur votre mensualité. Vous pouvez souscrire l’assurance prêt personnel si vous avez moins de 78 ans. La cotisation mensuelle est fixe, à partir de 0,16 % du capital emprunté, pour les garanties décès, PTIA et incapacité temporaire totale de travail. Enfin, les assurances emprunteur du prêt personnel et du rachat de crédits vous couvrent à hauteur de 100 % du montant emprunté en cas de décès ou de PTIA.

Je note que les délais de franchise et de carence sont similaires pour les 3 assurances, à savoir un délai de franchise de 90 jours pour l’incapacité temporaire totale de travail, et un délai de carence de 180 jours pour la perte d’emploi. Bon point pour Cofidis qui offre des périodes de carences et de franchises parmi les plus courtes ; elles peuvent aller jusqu’à 12 mois pour la perte d’emploi et jusqu’à 6 mois pour l’ITT chez la concurrence.

L’assurance prévoyance

Les assurances prévoyances de Cofidis peuvent être souscrites à tout moment, et ce, même si vous n’avez pas de crédits en cours chez Cofidis. L’organisme propose les 4 assurances suivantes :

- Assurance perte d’emploi : Elle sécurise vos revenus à la suite de la perte de votre emploi due à un licenciement ou une incapacité de travail. La rente mensuelle peut atteindre 600 € pendant 6 mois.

- Assurance décès invalidité : Elle offre une couverture en cas d’accident entraînant une invalidité ou un décès. L’indemnisation peut atteindre 85 000 €, et il est également possible de percevoir une rente pouvant aller jusqu’à 3 500 € par mois pendant 12 mois.

- Assurance hospitalisation : Elle couvre une part non négligeable des dépenses de santé non prises en charge par l’assurance maladie. Vous bénéficiez d’une allocation jusqu’à 50 € par jour, et la prise en charge par cette assurance prend effet dès le premier jour d’hospitalisation.

- Assurance obsèques : Elle est accessible jusqu’à l’âge de 79 ans et sans examen médical. Elle vous permet de constituer un capital pour financer des obsèques, et également d’obtenir une réduction sur la cotisation de son ou sa conjoint(e) dans le cas d’une souscription à deux.

Au niveau des tarifs et des niveaux exacts de couverture, il est difficile de faire une évaluation, car ceux-ci varient et vous seront donnés suite à l’étude de votre dossier et selon plusieurs facteurs : niveau de rente mensuelle souhaité, âge et profil.

Paiement en plusieurs fois Cofidis

En parallèle de ses offres de crédit, Cofidis offre des solutions de paiement à crédit par carte bancaire pour vos achats en ligne ou en magasin.

Paiement en 3XCB et 4XCB

La solution de paiement en 3X ou 4XCB de Cofidis est adaptée pour l’ensemble de vos paiements en ligne. Disponible auprès de plus de 1 000 e-commerces partenaires, cette facilité de paiement a l’avantage d’être simple à mettre en place et d’être 100 % dématérialisée.

Pour ce faire, il vous suffit de renseigner le formulaire disponible dans les moyens de paiement du site partenaire afin d’obtenir une réponse immédiate de Cofidis. Vous validez ensuite votre contrat contenant l’échéancier des paiements par signature électronique. À noter que la souscription au 3XCB et 4XCB ne nécessite aucun justificatif.

Enfin, le paiement en 3XCB ou 4XCB n’engendre aucuns frais supplémentaires ni intérêts. Le montant de votre achat est simplement divisé par 3 ou par 4, et le remboursement se fait en mensualités prélevées sur votre compte bancaire. En revanche, pour profiter de cette facilité de paiement, vous devez disposer d’une carte bancaire CB, Mastercard ou Visa. Les cartes Maestro, Electron, les cartes étrangères, les cartes Circus, les cartes virtuelles et les cartes à autorisation systématique ne sont pas acceptées.

Paiement en plusieurs fois Cofidis Pay

La solution Cofidis Pay est un crédit renouvelable. Elle vous permet de régler vos achats au comptant, en 3, 5, 10 ou 20 fois, ou de bénéficier d’un différé de paiement allant jusqu’à 45 jours.

Cofidis Pay est accessible directement depuis les sites Web des commerces partenaires de l’établissement, au moment du paiement de vos achats. Si la réponse de principe est immédiate, il vous faudra envoyer des justificatifs en même temps que votre contrat de crédit, daté et signé.

Je tiens à souligner que la solution Cofidis Pay est rattachée à un TAEG révisable qui varie en fonction du solde restant dû. Par conséquent, même si cette solution semble pratique, il est facile de se retrouver en situation financière difficile en cas de mauvaise gestion.

Paiement avec la carte 4 étoiles

La carte 4 étoiles est la carte bancaire adossée au crédit renouvelable Cofidis Pay, qui vous permet de régler vos achats en plusieurs fois et de bénéficier d’offres exceptionnelles dans les enseignes du réseau 4 étoiles.

Vous pouvez payer au comptant, en plusieurs fois, en petites mensualités, ou encore choisir un paiement différé à 45 jours. Cette solution étant un crédit renouvelable, elle engendre des intérêts calculés suivant un TAEG révisable qui varie selon le solde restant dû. Par ailleurs, il est important de retenir que les mensualités du paiement en plusieurs fois sont perçues séparément et en plus de la mensualité de votre crédit Cofidis Pay.

Les avantages de la carte 4 étoiles Cofidis sont la gratuité de celle-ci et le montant maximum du crédit de 1 000 €, ce qui permet d’éviter de se retrouver avec des dettes élevées.

Conditions générales de Cofidis

Pour effectuer une demande de crédit Cofidis, il faut être majeur(e) et résider en France.

Si vous souhaitez demander un crédit renouvelable ou un prêt personnel d’un montant inférieur ou égal à 3 000 €, peu de justificatifs sont nécessaires : une pièce d’identité, un justificatif de domicile de moins de 3 mois et un relevé d’identité bancaire. Si le montant demandé est supérieur à 3 000 €, Cofidis vous demandera également des justificatifs de revenus : soit vos derniers bulletins de salaire, soit votre dernier avis d’imposition.

Au niveau des délais, vous recevez un accord de principe immédiatement après avoir effectué votre demande via le simulateur sur site Cofidis. Ensuite, l’organisme réceptionne vos différents justificatifs, étudie votre dossier et vous communique la réponse définitive sous 8 jours ouvrés par e-mail ou SMS.

L’argent vous est ensuite transféré 48h après acceptation définitive du contrat de crédit et dans le délai légal de rétractation à compter de la date de votre signature. Je note que vous pouvez recevoir les fonds à compter du 8ᵉ jour de l’acceptation du contrat si vous en faites la demande en cochant la case sur votre contrat “Oui, je souhaite recevoir les fonds dès le 8ᵉ jour”. Sans cela, le délai standard de rétractation de 14 jours s’appliquera.

Si ces conditions sont très classiques, je relève que le remboursement anticipé d’un prêt personnel contracté chez Cofidis n’occasionne aucuns frais supplémentaires, quelle que soit la somme empruntée, ce qui est un véritable atout.

Service client

Le mantra de Cofidis, à savoir offrir une expérience utilisateur unique et personnalisée, a remporté le trophée Qualiweb dans la catégorie banque. Ce n’est pas le seul prix que l’organisme de prêt a reçu au fil des ans pour récompenser la qualité de son service client.

En effet, j’apprécie que le service client de Cofidis soit joignable par de nombreux canaux de communication : e-mail, téléphone, chat ou encore courrier. L’établissement propose un formulaire de contact très pratique sur son site Web pour une demande de renseignement écrite. Le service client téléphonique est joignable du lundi au vendredi de 8 h à 20 h, et les conseillers sont aussi disponibles par chat du lundi au vendredi de 9 h à 18 h.

Enfin, Cofidis offre aussi un service client dédié aux sourds ou malentendants accessible sur ordinateur, smartphone ou tablette et disponible du lundi au vendredi de 9 h à 12 h et de 14 h à 18 h.

En examinant les avis de clients vérifiés, je remarque que le service client Cofidis est apprécié pour sa bienveillance, sa discrétion et son écoute.

Conclusion

Il est certain que Cofidis reste le spécialiste des solutions de crédit ; l’établissement propose une gamme étendue de solutions : prêts personnels, crédits renouvelables, paiement en plusieurs fois et assurances.

La particularité des offres de crédits Cofidis, qui constitue également un avantage, est que tous les crédits sont non affectés. Grâce à cela, l’établissement offre une réelle liberté d’utilisation des fonds sans la contrainte de devoir justifier vos achats. Par ailleurs, l’outil de simulation en ligne propose un parcours fluide et affiche l’ensemble des frais liés à votre demande de crédit, ce qui est apprécié.

Même s’il semble que les taux Cofidis ne soient pas les plus compétitifs du marché, son service client se démarque par sa qualité, sa réactivité et son écoute. Un atout qui peut sans aucun doute vous être utile en cas de problème de paiement ou autre souci financier.

FAQ

Quels sont les délais pour bénéficier d’un rachat de crédit Cofidis ?

Le délai de traitement pour le rachat de crédit Cofidis est de 8 jours dès la réception de votre dossier. Si celui-ci est accepté, le montant demandé sera versé dans les 48 heures sur votre compte bancaire. Vous disposez d’un délai de rétractation de 14 jours débutant le jour de la signature du contrat. À noter que le rachat de crédit Cofidis permet de regrouper uniquement des prêts personnels et que les assurances proposées sont facultatives.

Comment faire une demande de remboursement anticipé à Cofidis ?

Vous pouvez rembourser votre crédit Cofidis totalement ou partiellement et de manière anticipée à tout moment. Dans le cadre d’un crédit renouvelable Cofidis, cela n’entraîne aucune pénalité, quel que soit le montant emprunté. Il suffit de remettre le montant désiré par chèque ou par ordre de virement. S’il s’agit d’un prêt personnel, des pénalités peuvent être appliquées si le montant du remboursement anticipé est supérieur à 10 000 €. Selon la loi, si le délai entre le remboursement anticipé et la date de fin de contrat est supérieur à un an, les pénalités peuvent être de 1 % du montant du crédit, et si ce délai n’excède pas une année, 0,5 % du montant du crédit. Dans tous les cas, les indemnités à payer ne peuvent pas être supérieures au montant des intérêts que vous auriez versés entre la date de remboursement anticipé et la fin du prêt.

Quel est le délai du virement Accessio de Cofidis?

Le virement Accessio de Cofidis est généralement effectué sous 48 à 72 heures ouvrées après l’acceptation définitive de votre dossier de crédit renouvelable.

Dans certains cas, si tous les documents sont correctement fournis et si le dossier ne présente aucune complexité particulière, le délai peut être réduit à 24 heures. Cependant, il est préférable de prévoir le délai standard de 2 à 3 jours ouvrés pour éviter toute déception.

- Gamme complète de prêts et crédits à la consommation

- Service clientèle de qualité

- Pas de frais de dossier

- Rachat de crédits

- Simulation gratuite, rapide et sans engagement.

- Réponse immédiate de principe

- Taux d'intérêt pas toujours avantageux

- Pas de prêt affecté

- Pause dans les remboursements sous conditions

- Pas de modulation des remboursements

De la carte de paiement en plusieurs fois au prêt personnel cuisine, Cofidis s’adapte à tous les besoins comme peu d’établissements le proposent. Grâce à une expérience utilisateur fluide, des démarches simplifiées et un service client de qualité, l’organisme de prêt inspire confiance et sérieux.