Franfinance est la filiale du groupe SG spécialisée dans le crédit à la consommation. Elle offre une gamme complète de solutions de crédits personnalisables dont la souscription peut se faire entièrement en ligne.

Franfinance : Vue d’ensemble

Filiale du groupe SG, Franfinance est spécialisée dans le crédit à la consommation. Son lien étroit avec un organisme bancaire de renom en fait-il un partenaire fiable aux tarifs abordables ?

C’est ce que j’ai déterminé ici en analysant son offre, en faisant le point sur les caractéristiques importantes de chaque solution, et en vous présentant ses produits, services et spécificités. Grâce à cet avis, vous pourrez déterminer si cet établissement est fait pour vous, et les produits et services de son offre qui répondent au mieux à vos besoins.

D’ores et déjà, sachez que Franfinance propose des crédits variés dont les conditions de remboursements sont souples. En effet, vous pouvez reporter vos mensualités, choisir vos dates de prélèvement, ou encore rembourser par anticipation sans frais. Le crédit renouvelable vous fait par ailleurs bénéficier d’une carte bancaire gratuite.

Pas le temps ? Voici mes découvertes clés

- Un processus de demande de crédit entièrement en ligne. De la simulation à la signature du contrat : vous pouvez tout faire en ligne où que vous soyez. Prenez connaissance du processus de demande de crédit auprès de Franfinance.

- Une gamme complète de solutions de crédits. Franfinance propose des solutions de crédits classiques et des produits plus spécifiques pour la réalisation de tout type de projets. Trouvez l’offre de crédit de Franfinance faite pour vous.

- Une offre complète d’assurances emprunteurs. Grâce aux solutions d’assurance, vous êtes protégé(e) contre les aléas de la vie qui compromettent votre capacité de remboursement. Découvrez l’offre d’assurances Franfinance.

- Des solutions de rachat de crédit avantageuses. Regroupez vos crédits en un seul pour une meilleure gestion et plus de budget. Voir plus de détails sur le rachat de crédit Franfinance.

- Une carte de crédit gratuite. Avec le crédit renouvelable, recevez une carte de crédit gratuite qui vous permet d’utiliser votre réserve comme vous le voulez. Regardez de plus près l’offre de crédit renouvelable.

Caractéristiques Franfinance — Mises à jour en 2024

| 🛒 Offre complète et variée | Crédits à la consommation classiques et produits plus particuliers,

regroupement de crédits, assurances emprunteurs. |

| 🧘🏻 Gestion souple du crédit | Dates de prélèvement flexibles,

possibilité de reporter des échéances et de changer la vitesse de remboursement. |

| 💳 Carte de crédit gratuite | Inclue dans l’offre de crédit renouvelable. |

| 🎉 Conditions de prêts avantageuses | Taux d’appel pour chaque type de crédit compétitif. |

| ⏱ Rapidité de souscription | Réponse de principe immédiate

et offre définitive reçue sous 48 heures après l’envoi du dossier. |

| 👩🏻💻 Processus 100 % en ligne | Tout se passe en ligne, y compris la signature et l’envoi des documents. |

Les crédits Franfinance

Franfinance offre une gamme complète de solutions de crédits à la consommation, des plus classiques aux plus innovantes, telles que le crédit auto voiture électrique. Chacune de ces offres peut être entièrement souscrite en ligne, ce qui facilite le processus de souscription et accélère la rapidité d’obtention du prêt.

Le prêt personnel

Le prêt personnel de Franfinance est la solution idéale pour tout projet personnel tel que l’achat d’un équipement particulier, le financement d’un événement important ou un projet de voyage qui vous tient à cœur. Les montants mis à disposition sont compris entre 1 500 € et 75 000 €. Aucun apport personnel ni justificatif lié à l’utilisation du prêt ne sont exigés, et le taux d’appel pour un prêt de 8 000 € sur 12 mois est de 5,9 %.

La durée de remboursement du prêt est de 12 à 120 mois. Un des nombreux avantages du prêt personnel Franfinance est la souplesse relative au remboursement du prêt. Il est en effet possible de reporter la mensualité deux fois par an et de rembourser anticipativement le prêt sans frais, lorsque le montant du remboursement anticipé est de maximum 10 000 €. Vous pouvez de surcroît choisir parmi trois dates de prélèvement possibles dans le mois, à savoir le 10, le 20 ou le 30.

Mon avis sur le prêt personnel Franfinance est bon : le processus de souscription est simple et rapide. De plus, il est possible de l’adapter aux changements dans notre gestion financière, tels que la modification de la date de versement du salaire, une difficulté de remboursement ponctuelle ou une augmentation des moyens de remboursement.

Le crédit auto

Le crédit auto de Franfinance s’adresse spécialement aux emprunteurs désireux d’acheter une moto, un camping-car ou une voiture. Selon la nature du véhicule acheté, neuf ou d’occasion, Franfinance propose un crédit avec une limite de remboursement différente :

- entre 12 et 72 mois pour les véhicules neufs ou de moins de 2 ans,

- entre 12 et 60 mois pour les véhicules d’occasion.

En optant pour ce crédit, vous bénéficiez d’un montant de 1 500 à 35 000 € avec lequel vous pouvez financer l’achat du véhicule, y compris les frais annexes tels que des accessoires ou l’assurance, sans devoir fournir d’apport personnel. Pour un prêt de 8 000 € sur 12 mois, Franfinance propose une offre de TAEG fixe à partir de 5,9 %.

Franfinance vous propose en outre une souplesse de remboursement du prêt. Vous pouvez en effet reporter une échéance de remboursement sans frais jusqu’à deux fois par an. Il est également possible de rembourser par anticipation une partie des frais, sous conditions.

Si vous optez pour un véhicule respectueux de l’environnement, vous pouvez opter pour le prêt auto voiture électrique. Il s’agit d’un produit particulier que propose Franfinance, qui vous donne droit à des liquidités de 1 500 € à 35 000 €, remboursables sur une période de 12 à 72 mois. Avec une offre de taux d’appel à 5,9 %, le prêt auto voiture électrique se veut un encouragement à privilégier des solutions de mobilité respectueuses de l’environnement.

J’apprécie particulièrement la spécificité de pouvoir souscrire à un crédit à moindre coût pour les voitures écologiques. Couplé aux aides de l’État et aux économies de carburant, l’achat d’un véhicule plus propre est ainsi véritablement facilité. Mon point de vue sur la question est donc largement positif.

Prêt travaux

Si vous avez en projet de rénover votre bien, de l’agrandir, ou de lui donner une tout autre allure, le prêt travaux de Franfinance s’adresse à vous, que vous soyez propriétaire ou locataire. Il ne se limite pas à financer le gros œuvre ou l’achat de matériel. Que le bien d’affectation soit votre résidence principale ou secondaire, le crédit travaux vous permet de disposer d’un montant de 1 500 à 75 000 € à affecter à de petits ou grands travaux réalisés par vous-même ou par un professionnel.

Le TAEG est fixe, entre 5,9 % à 22,00 % pour un prêt de 8 000 € sur 12 mois. Vous ne devez pas fournir d’apport personnel et aucun justificatif de dépense ne sera exigé en dessous de 15 000 € empruntés. Au-delà de cette somme, il vous faudra néanmoins fournir des documents relatifs aux travaux que vous prévoyez, tels que des devis engagés, des factures ou des bons de commande.

La durée du remboursement est de 12 à 120 mois et les modalités de remboursement présentent des souplesses, telles que le choix entre 3 dates de prélèvement possibles dans le mois, le remboursement anticipé sans pénalités si ce dernier est inférieur à 10 000 €, et le report d’une échéance sans frais de gestion jusqu’à 2 fois par an.

Mon avis sur le prêt travaux est bon. J’apprécie le fait que ce prêt est adapté à toutes sortes de cas de figure : que l’on soit propriétaire, locataire, pour une résidence principale ou secondaire, pour financer le gros œuvre ou l’achat de matériel, pour des travaux réalisés par soi-même ou par un professionnel.

Le crédit renouvelable

Avec le crédit renouvelable, vous pouvez financer des dépenses imprévues ou réaliser les projets qui vous tiennent à cœur. Le principe de ce crédit est simple : la banque met à votre disposition une somme d’argent, de 500 à 5 000 €, appelée réserve, que vous pouvez utiliser comme vous voulez. Ce crédit ne vous coûte rien tant que vous n’y touchez pas et il ne s’éteint pas dès que le solde emprunté est remboursé. Il est dit renouvelable, car au fur et à mesure de ses remboursements, vous pouvez immédiatement réutiliser la partie du capital remboursé.

En matière de remboursements, vous avez le choix entre 3 formules qui correspondent à 3 vitesses de remboursement différentes : une vitesse lente, moyenne et rapide. La durée maximale de remboursement est fixée par la loi et est de 36 mois pour un crédit inférieur à 3 000 € et de 60 mois s’il est supérieur. Le montant minimum à rembourser par échéance s’élève à 15 €. Vous pouvez à tout moment faire des remboursements par anticipation sans pénalité, afin d’accélérer la reconstitution de la réserve d’argent ou pour solder l’emprunt.

Le taux d’intérêt d’un crédit renouvelable est souvent plus élevé qu’un crédit plus classique. Chez Franfinance, il varie de 5,9 % à 22,00 % selon le montant et la vitesse de remboursement. Une carte de crédit gratuite vous est fournie avec ce type de crédit, avec laquelle vous pouvez dépenser la réserve d’argent mise à votre disposition.

Mon avis sur le crédit renouvelable est positif. J’apprécie particulièrement la carte de crédit offerte et la souplesse dans la gestion du crédit, avec diverses vitesses de remboursement, et la possibilité de faire des remboursements par anticipation sans pénalité.

Guide étape par étape : Comment faire une demande de crédit Franfinance ?

La facilité et la rapidité de souscription des crédits sont les avantages compétitifs de Franfinance. Elle propose un processus de souscription et d’obtention de crédit totalement dématérialisé. Voici les 4 étapes à suivre pour effectuer votre demande.Étape 1 : Réalisez une simulation de votre crédit en ligne

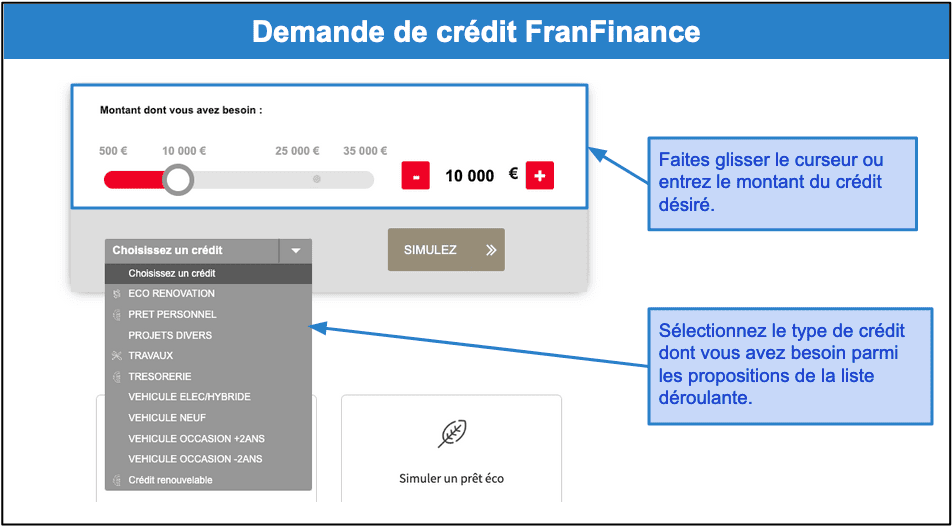

Afin de réaliser une simulation de prêt, rendez-vous sur le site Internet de FranFiannce. Sur la page d’accueil, renseignez le type de prêt désiré, le montant emprunté et le montant des mensualités de remboursement souhaité. La simulation est immédiate, gratuite et sans engagement, et vous pouvez faire autant de simulations que vous voulez. Sur base de ces informations, Franfinance vous donne un récapitulatif de la simulation concernant le crédit. Si cette simulation vous convient, vous pouvez faire votre demande de crédit.

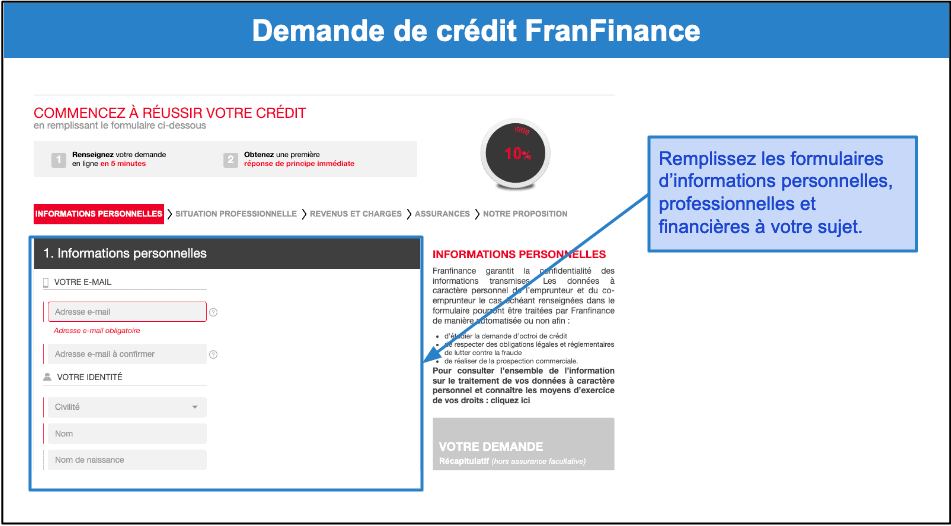

Étape 2 : Complétez et soumettez votre demande de crédit

Pour faire votre demande de crédit, remplissez les données personnelles demandées sur votre identité et votre situation familiale, professionnelle et financière. Sur base des données fournies, Franfinance vous donne une réponse de principe immédiate. Renvoyez alors votre dossier de manière électronique avec les documents nécessaires et recevez une réponse définitive sous 48 heures de l’envoi du dossier.

Étape 3 : Signez votre contrat et envoyez vos justificatifs en ligne

Si la proposition définitive vous convient, signez le contrat grâce à la signature électronique via une plateforme sécurisée. Vous pouvez aussi opter pour une signature manuelle avec envoi du document par courrier. Assurez-vous de bien constituer votre dossier et de ne rien oublier afin de ne pas retarder la procédure d’acceptation et de déblocage des fonds. L’organisme de crédit peut vous verser l’argent à partir du septième jour suivant l’acceptation de l’offre de crédit. Vous recevez donc votre argent au maximum une dizaine de jours après votre demande.

Demander un crédit Franfinance

Assurances Franfinance

Franfinance propose également des solutions d’assurances emprunteurs qui prennent en charge les remboursements lors d’aléas de la vie. Pour chacune d’entre elles, la demande d’adhésion se fait lors de la souscription de l’assurance et est soumise à acceptation.

L’assurance crédit décès invalidité maladie (DIM)

Si un arrêt de travail survient suite à une maladie, l’invalidité ou le décès, cette assurance assure la prise en charge des remboursements.

L’assurance crédit décès maladie invalidité chômage (DIM CHOM)

Cette assurance prend en charge les remboursements du crédit si un arrêt de travail survient suite à une maladie, l’invalidité, le décès ou le licenciement. Dans ce dernier cas, la garantie CHOM rembourse les mensualités à votre place pendant la période de recherche d’un nouvel emploi fixée à 6 mois maximum par période de 5 ans.

L’assurance crédit senior

Avec cette assurance, les remboursements sont pris en charge lors du décès de l’emprunteur. Aucun impôt de surcroît dû sur les sommes remboursées par l’assurance. L’adhérent doit avoir entre 60 et 78 ans lors de la demande d’adhésion.

Les autres produits de Franfinance

Une carte de crédit gratuite avec le crédit renouvelable

Franfinance vous offre une carte de crédit gratuite pour toute demande de crédit renouvelable. Cette dernière est valable 5 ans et sera renouvelée automatiquement. Cette carte vous permet d’utiliser la réserve disponible de votre crédit renouvelable en effectuant des achats ou en retirant de l’argent aux distributeurs de billets. L’emprunteur peut retirer jusqu’à 1 500 € sur 7 jours.

La gratuité de cette carte de crédit est un point positif pour Franfinance, puisqu’il n’en est pas toujours ainsi auprès des concurrents.

Le rachat de crédit

Pour ce service, Franfinance s’est associée à Finadéa, autre filiale de la banque SG spécialisée en rachat de crédits. Le rachat de crédit, ou regroupement de crédit, consiste à regrouper tous les crédits en un seul. Vous aurez dès lors une seule mensualité, un taux d’intérêt unique et un même interlocuteur pour une gestion simplifiée de vos crédits.

De plus, cela vous permet de baisser vos mensualités, afin de retrouver une capacité d’emprunt pour d’autres projets. Quel que soit votre profil, vous pouvez faire une demande de rachat de crédit personnalisé. La procédure est simple, rapide et dématérialisée. Une simulation gratuite peut être faite en ligne en 2 minutes, ou en contactant directement un conseiller grâce à un numéro dont le coût est celui d’un appel local.

Mon avis sur le rachat de crédit est positif, car le processus pour y souscrire est facile et rapide. De plus, Finadéa est également un expert reconnu sur le marché des financements.

Modalités et conditions

Lors de toute demande de crédit, Franfinance vous demandera des documents justificatifs dont les incontournables :

- un justificatif d’identité en cours de validité,

- des justificatifs de revenus,

- un relevé d’identité bancaire,

- un justificatif de domicile de moins de 3 mois,

- les derniers avis d’imposition,

- les documents relatifs à d’éventuels prêts déjà en cours.

Ces documents permettront d’évaluer notamment votre capacité de remboursement en vérifiant que votre taux d’endettement ne dépasse pas un certain seuil, qui se situe généralement autour des 33 % de vos revenus. Ainsi, il n’y a pas de condition de revenus minimum, mais un taux d’endettement maximum. Vous pouvez remplir les conditions d’acceptation en étant non salarié(e) ou en recherche d’emploi.

Service client

Il y a différentes manières de contacter les conseillers de Franfinance. Vous avez la possibilité d’adresser un mail et d’avoir une réponse sous 48 heures, ou de parler directement à un conseiller par téléphone via un numéro de contact payant. Les conseillers sont disponibles du lundi au vendredi de 9 h à 19 h et le samedi de 9 h à 13 h.

D’autre part, une liste de questions fréquemment posées est disponible sur leur site Internet. Vous pouvez également utiliser l’outil chatbox et échanger avec l’assistant virtuel de Franfinance.

Conclusion

Mon analyse de l’offre de Franfinance mène à une évaluation positive. L’établissement semble bien mériter sa solide réputation dans le crédit en ligne et se révèle être un partenaire fiable aux tarifs intéressants.

Du côté des points positifs, Franfinance se démarque grâce à une offre complète en matière de crédits à la consommation et de produits qui y sont associés, tels que des assurances emprunteurs et le regroupement de crédits. Elle propose des taux d’appel compétitifs et offre une belle souplesse sur les conditions de remboursement des crédits. En outre, pionnière en la matière, sa démarche de dématérialisation de demande de prêt est parfaitement maîtrisée, et facilite et accélère le processus de souscription de crédit.

Dommage que, malgré les taux intéressants pour de petits montants, ceux liés aux demandes de liquidités plus élevées ne soient pas toujours compétitifs. Le taux, bien qu’important, ne doit cependant pas être le seul critère de choix et devra être mis en balance avec d’autres éléments. Dans le cas de Franfinance, ces autres éléments sont la facilité du processus de souscription, la souplesse de gestion du crédit, l’expertise de l’organisme et la personnalisation du crédit.

FAQ

Pourquoi mon prêt Franfinance est-il refusé ?

Les principales raisons pour le refus d’un prêt sont un taux d’endettement trop élevé, figurer sur la liste du FICP et le manque de pièces justificatives. Le fichage FICP, le Fichier des Incidents de remboursement de Crédit des Particuliers, interdit l’accès au crédit. Il faudra dès lors régulariser sa situation financière avant de contracter un nouveau prêt.

D’autre part, Franfinance évaluera votre situation financière et, plus particulièrement, votre capacité de remboursement. Pour que le prêt soit accepté, votre taux d’endettement ne doit pas dépasser un certain seuil, généralement situé autour des 33 % de votre revenu. Suivez notre guide étape par étape pour effectuer une demande de prêt Franfinance sans encombre.

Enfin, si un document obligatoire manque au dossier, votre prêt peut se voir refusé. Veillez donc à ce que le dossier soit complet et que les documents soient d’actualité.

Pourquoi choisir Franfinance ?

Les raisons pour se tourner vers Franfinance sont nombreuses, de telle sorte que l’établissement est un partenaire pertinent pour la demande de crédits.

Les principales raisons sont :

- la facilité et la rapidité d’un processus entièrement en ligne,

- le large choix de solutions de crédits personnalisables,

- l’offre de crédits particuliers, tels que le crédit auto voiture électrique,

- la souplesse dans la gestion du crédit,

- les taux d’appel attractifs,

- une offre de solutions d’assurances emprunteurs,

- une réputation solide en matière de crédit,

- la filiale d’une institution de renom,

- l’offre en matière de rachat de crédit,

- la carte de crédit gratuite avec le prêt renouvelable.

Consultez toutes les offres de crédits FranFinance ici.

Comment puis-je retirer de l’argent avec Franfinance ?

Tout client qui souscrit à un crédit renouvelable se verra offrir une carte de crédit Franfinance grâce à laquelle il est possible de régler ses achats et retirer de l’argent.

Lors de la souscription d’un crédit renouvelable, Franfinance met à disposition du client une réserve d’argent qu’il peut utiliser comme il veut. Une carte de crédit est associée à cette réserve d’argent afin que l’utilisateur puisse utiliser sa réserve librement. Tout savoir sur le crédit renouvelable FranFinance ici. Pour les autres types de prêt, l’argent est tout simplement versé sur votre compte.

- Processus de souscription entièrement digitalisé

- Offre complète et variée de crédits à la consommation

- Prêts particuliers et prêts classiques

- Rapidité de traitement du dossier

- Preuve de l’utilisation des fonds non automatique

- Service client parfois long à joindre par téléphone

- Les taux de crédit ne sont pas toujours compétitifs malgré des taux d’appel intéressants

- Le remboursement par anticipation du crédit auto est payant

Franfinance, filiale de la banque SG, est spécialisée dans l’offre de solutions de crédits à la consommation. Forte de 30 années d’expérience et premier établissement à proposer un processus de demande de crédit entièrement en ligne, Franfinance offre des solutions classiques telles que le prêt personnel, le prêt auto, le crédit travaux ou le crédit renouvelable, mais également des produits plus particuliers liés à des projets à caractère écologique, par exemple. De plus, Franfinance propose des assurances emprunteurs, et, en partenariat avec Finadéa, autre filiale de la banque SG, elle offre des solutions de rachat de crédit.