Les dirigeants des banques discutent de la finalisation de Bâle III et des projections économiques

Les dirigeants des banques discutent de la finalisation de Bâle III et des projections économiques

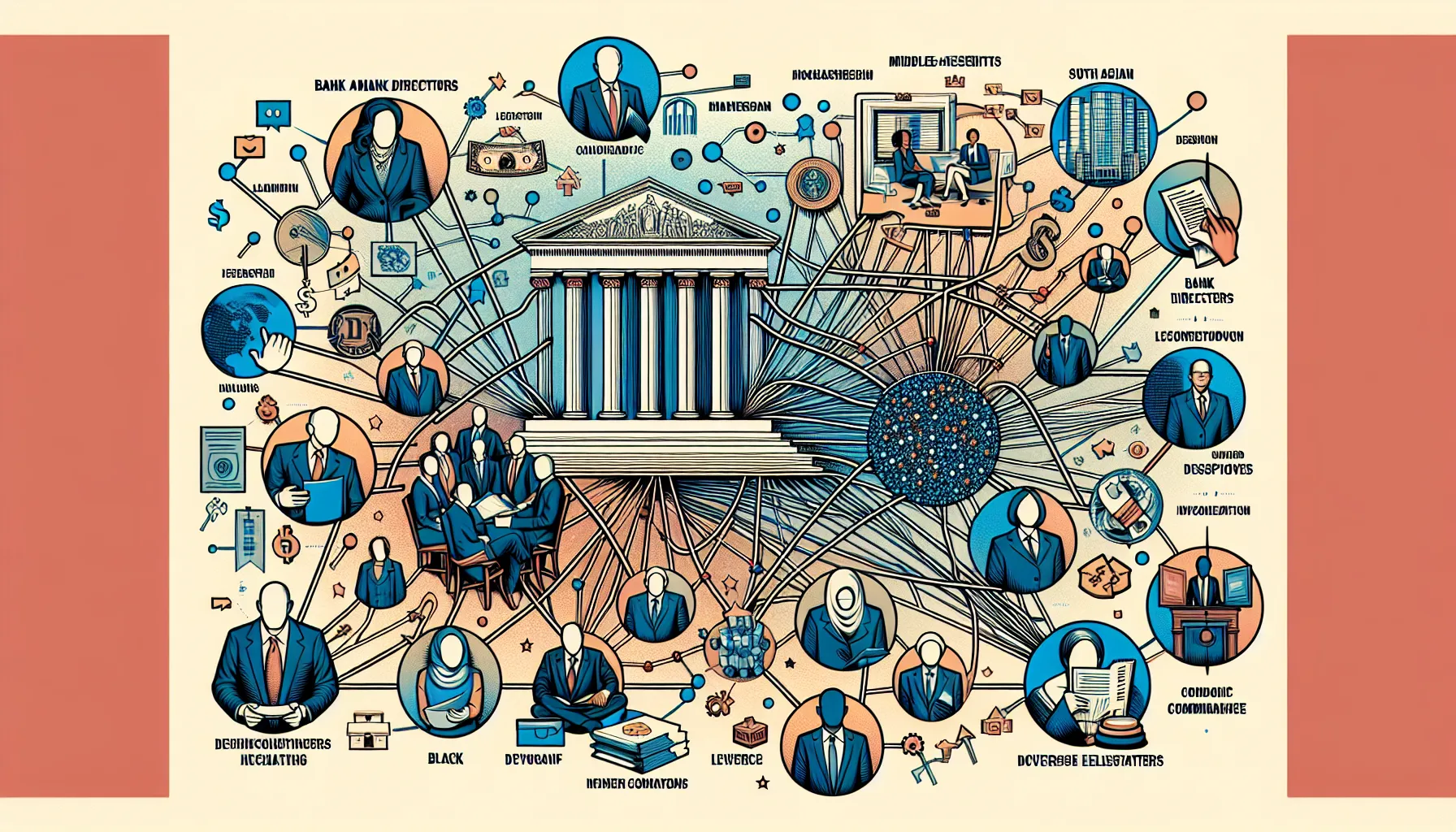

Lors d’une récente audience sur la surveillance de Wall Street, les dirigeants des banques ont témoigné au sujet du projet de réglementation de Bâle III et ont partagé leurs points de vue sur l’état de l’économie américaine. Ce projet de réglementation obligerait les banques à détenir davantage de fonds en réserve afin de se prémunir contre d’éventuelles pertes futures. Tout en exprimant leurs inquiétudes quant aux effets potentiels de ces réglementations sur les clients et les entreprises, les dirigeants des banques ont assuré aux législateurs que le respect des nouvelles exigences ne poserait pas de problème.

Cryptomonnaie et règles de lutte contre le blanchiment d’argent

La sénatrice démocrate Elizabeth Warren a profité de l’audience pour aborder la question de la conformité des plateformes de cryptomonnaies aux réglementations anti-blanchiment d’argent. Les huit dirigeants des banques étaient d’accord avec le point de vue de Warren selon lequel les plateformes de cryptomonnaie devraient respecter les mêmes règles que les banques traditionnelles.

Réglementation bancaire et prévention des défaillances

Les dirigeants des banques ont également discuté des récentes faillites de trois banques et de la manière dont la réglementation bancaire pourrait prévenir de telles situations. Le directeur général de JPMorgan Chase a suggéré la mise en place de réglementations spécifiques pour faire face au risque de taux d’intérêt excessifs. En outre, le sénateur républicain John Kennedy a exprimé ses inquiétudes quant à la capacité de la Federal Deposit Insurance Corporation (FDIC) à réglementer les banques, faisant référence à des allégations de harcèlement sexuel et d’inconduite au sein de l’agence.

Les législateurs expriment leurs préoccupations concernant la proposition de Bâle III

Les législateurs des deux partis ont exprimé leurs préoccupations concernant la réglementation proposée, en écho à celles des dirigeants des banques. Le sénateur républicain Tim Scott a qualifié la proposition de Bâle III de “cauchemar” qui compliquerait l’accès au prêt pour les Américains moyens. Le sénateur démocrate Mark Warner s’est dit préoccupé par le transfert potentiel des services financiers en dehors du système bancaire formel.

Des prévisions économiques divergentes

En ce qui concerne les perspectives économiques, le directeur général de Citigroup a mis en garde contre une possible récession due à des facteurs tels que l’inflation persistante, l’augmentation des niveaux d’endettement et les conflits en Europe et au Moyen-Orient. À l’inverse, le directeur général de Bank of America a indiqué que les consommateurs sont dans une position raisonnable et que la Réserve fédérale gère avec succès l’inflation sans provoquer une augmentation significative du chômage.

Le projet de réglementation de Bâle III a rencontré une forte opposition de la part des législateurs et des dirigeants des banques, qui suggèrent que l’augmentation des exigences de fonds propres limiterait la capacité de prêt des banques et entraînerait une hausse des taux d’intérêt. Cependant, les régulateurs financiers soutiennent que ces réglementations renforceraient la résilience des banques en période de tensions financières.

Impact de la réglementation et risque de récession

La récente audience a permis aux dirigeants des banques d’exprimer leurs préoccupations concernant le projet de réglementation de Bâle III et de partager leurs points de vue sur l’économie américaine. Bien qu’il y ait eu des opinions divergentes parmi les législateurs et les dirigeants des banques, l’impact de ces réglementations et le risque d’une récession sont des préoccupations importantes pour le secteur bancaire. À mesure que ce débat se poursuit, il sera essentiel de trouver un équilibre entre le renforcement du système financier et l’accès au crédit pour les consommateurs et les entreprises.