Guide de l’inflation : tout ce que vous devez savoir pour comprendre ce qui se passe

Si vous ne prononcez pas ce terme régulièrement, vous évoquez pourtant tous les jours ses conséquences sur votre quotidien. De quoi s’agit-il ? Vous passez devant la station essence en espérant que le prix de l’essence au litre redescende, vous avez l’impression de dépenser votre argent plus rapidement que d’habitude alors que votre salaire n’a pas baissé : la cause est bel et bien l’inflation.

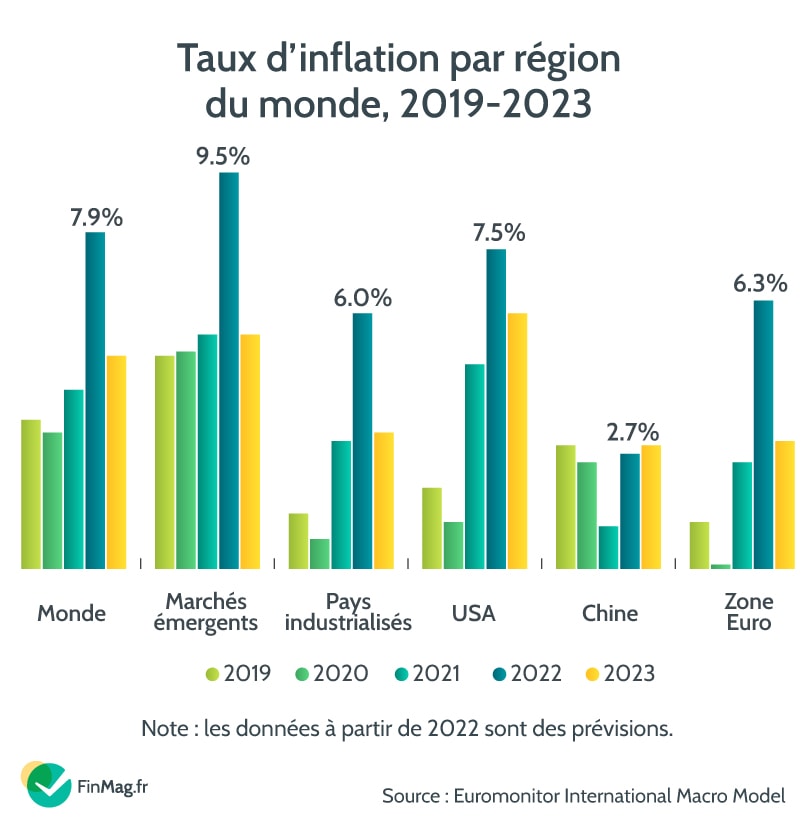

Le niveau d’inflation des pays de la zone Euro dépasse les 7 % en 2022, selon Eurosat (office statistique de l’Union européenne). La France ne passe pas outre, avec un taux d’inflation de 5,2 % par rapport à 2021 (Insee). Il s’agit d’un chiffre que nous n’avions pas vu depuis 1985 ; les prix sont en hausse sur l’ensemble des postes de consommation recensés par l’Insee, et surtout dans le secteur de l’énergie.

Nous avons conçu ce guide, complet et accessible, afin de vous aider à mieux comprendre le phénomène d’inflation, ses causes, ses conséquences, et comment y faire face.

Qu’est-ce que l’inflation et pourquoi elle nous concerne tous ?

L’inflation se traduit par une hausse globale des prix et des services. Lorsque l’inflation est en hausse, notre pouvoir d’achat diminue et la valeur de la monnaie (dans notre cas la valeur de l’Euro), déprécie progressivement. En d’autres mots, l’argent que nous gagnons, ainsi que nos économies, permettent d’acheter moins de produits et de services. Ce phénomène est généralement dû à un déséquilibre entre l’offre et la demande disponibles sur un marché ou un pays donné.

Pour mesurer l’évolution de l’inflation en France, l’Insee (Institut national de la statistique et des études économiques) prend en compte tous les biens et services consommés par les ménages, tels que les biens d’usage courant (ex : alimentation), les biens durables (ex : informatique), et les services (ex : assurances). L’Insee effectue également une pondération entre les biens et services qui pèsent plus de poids dans notre budget mensuel, comme l’électricité, et ceux qui comptent moins.

L’ensemble des biens et services que nous consommons tout au long de l’année est considéré comme un “ panier ” par l’Insee. En comparant le prix total du panier pour une période donnée à celui de l’année précédente, on obtient le taux d’inflation annuel.

Pourquoi l’inflation est un phénomène important ? Parce qu’à moins que nos revenus augmentent au même rythme que l’inflation, cela signifie que notre pouvoir d’achat diminue. Nous ne pouvons pas nous permettre d’acheter autant de biens et de services qu’auparavant.

Lexique des termes liés à l’inflation

Pour vous aider à comprendre l’ensemble des sujets liés à l’inflation et ses mécanismes, nous avons compilé les termes faisant partie du jargon économique. Ce glossaire répertorie une liste non-exhaustive, mais représentative, des mots et acronymes que vous pouvez lire ou entendre dans les news, les débats, ou encore sur les réseaux sociaux.

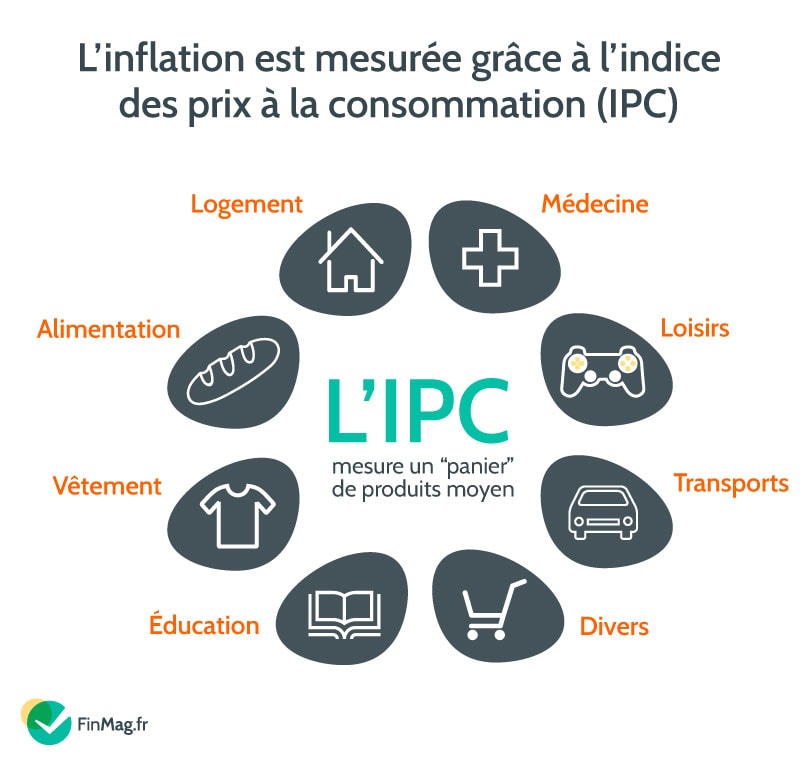

Qu’est-ce que l’IPC ?

L’IPC, ou CPI en anglais, est l’indice national des prix à la consommation. Il permet d’estimer la variation moyenne des prix des produits consommés par les ménages entre deux périodes données.

Lorsqu’on parle de produits consommés par les ménages, on entend par là des achats de biens et services faisant partie de notre vie quotidienne. Cela peut être de l’essence, les courses alimentaires, un abonnement Internet, ou encore un rendez-vous chez le médecin. En d’autres termes, tous les biens et services dont les prix peuvent être relevés.

Cet indice est une mesure utilisée dans tous les pays du monde pour suivre l’évolution des prix. Même s’il est calculé de manière différente pour chaque pays, c’est un indicateur économique majeur, et c’est l’instrument de mesure de l’inflation par excellence.

Au quotidien, l’IPC est utilisé en France pour fixer le montant du SMIC (salaire minimum autorisé par la loi), les pensions alimentaires ou encore les retraites. C’est l’Insee qui se charge de calculer l’IPC national chaque mois.

Qu’est-ce que l’IPCH ?

L’IPCH est l’indice des prix à la consommation harmonisé. C’est l’indicateur que l’on utilise pour effectuer des comparaisons internationales, et notamment dans la zone Euro.

À la différence de l’IPC, qui est un l’indicateur national dont la méthode de calcul diffère pour chaque pays, l’IPCH est calculé sur la base d’une méthode harmonisée, définie dans le règlement de l’Union européenne. Si l’on prend l’exemple de la France, la différence principale entre l’IPC national et l’IPCH réside dans le traitement de la protection sociale et de l’enseignement. Dans l’IPCH, on prend uniquement en compte la part à la charge du consommateur après remboursement.

Tout comme l’IPC, cet indicateur inclut des catégories de produits et services de la vie quotidienne, tels que le logement, la santé, l’alimentation, ou encore l’enseignement.

C’est donc grâce à l’IPCH que l’on peut comparer l’évolution des prix à la consommation dans l’ensemble des États membres de l’Union européenne, et évaluer la stabilité des prix.

Cet indice est utilisé pour des analyses économiques, mais surtout pour évaluer la convergence des prix dans la perspective d’une éventuelle adhésion d’un pays à l’Union monétaire, ainsi que pour mesurer la stabilité des prix pour les besoins de la stratégie de politique monétaire de la Banque Centrale Européenne (BCE).

Les données de l’IPCH sont calculées par Eurostat, l’Office statistique de l’Union européenne, tandis que les IPC nationaux le sont par les instituts nationaux de statistique.

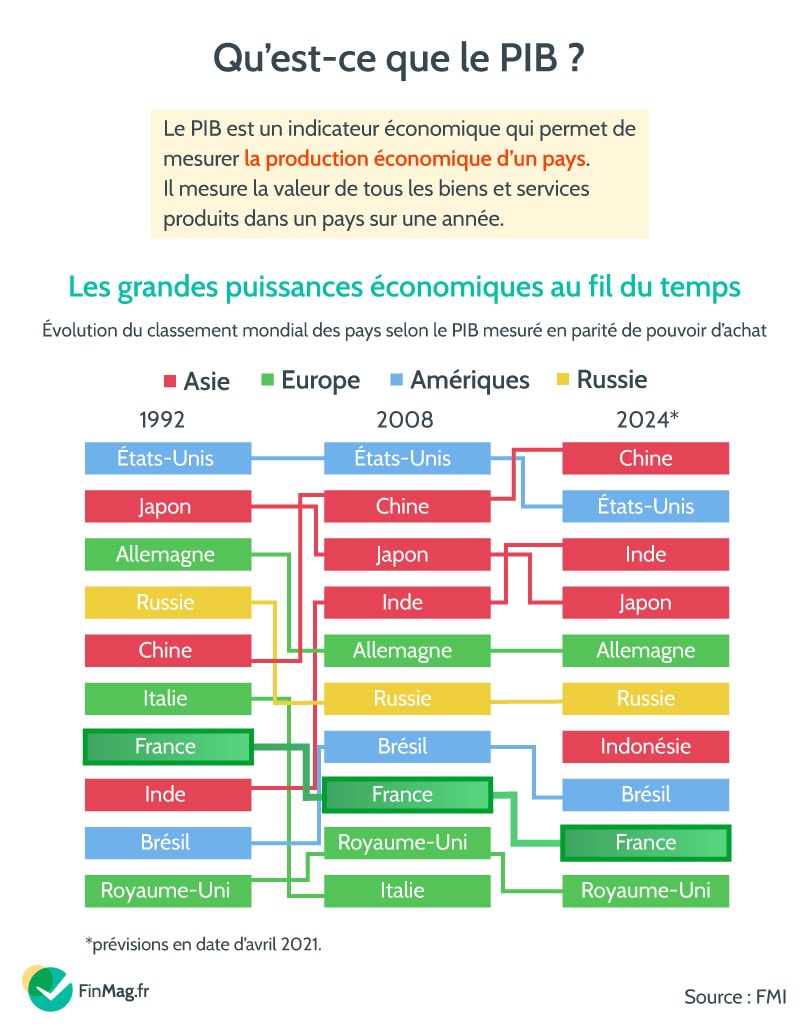

Qu’est-ce que le produit intérieur brut (PIB) ?

Le PIB est un indicateur économique qui permet de mesurer la production de richesse, et donc la production économique, d’un pays. Il mesure la valeur de tous les biens et services produits dans un pays sur une année.

C’est cet indicateur qui permet d’évaluer le taux de croissance économique d’un pays ; une hausse du PIB signifie que l’économie du pays est en croissance, et à l’inverse, une diminution de celui-ci montre un ralentissement, voire une décroissance de l’économie.

Le PIB comprend deux types de valeurs : la valeur du produit intérieur brut marchand, qui représente les biens et services échangés, et la valeur du produit intérieur brut non-marchand, qui désigne les services fournis par les administrations publiques et privées à titre gratuit.

Cet indicateur est le plus utilisé pour illustrer la croissance économique et pour comparer les performances économiques de différents pays. C’est d’ailleurs avec le PIB que les classements des puissances mondiales sont effectués.

Si vous vous demandez où se situe la France, sachez qu’elle est depuis plusieurs années en 7e position du classement des pays les plus riches du monde. Les premières puissances mondiales étant sans surprise, les Etats-Unis et la Chine.

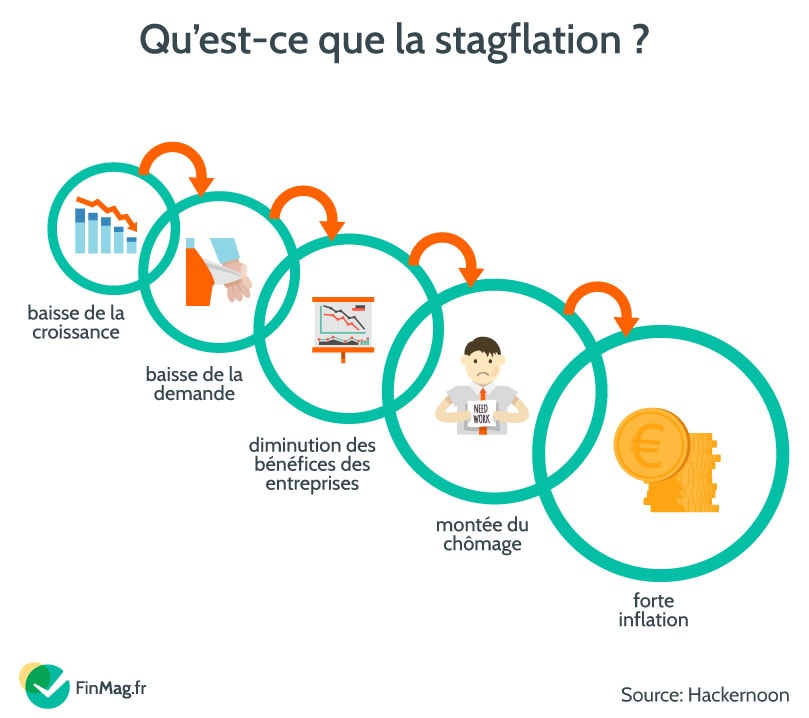

Qu’est-ce que la Stagflation ?

La stagflation est une situation économique qui conjugue un ralentissement de la croissance et une forte inflation pendant plusieurs trimestres. Le terme anglophone vient de la contraction entre les mots « stagnation » et « inflation ». Ce phénomène peut se produire lorsqu’un choc économique survient et affecte la production des entreprises, les prix et l’emploi.

Le concept de stagflation a émergé juste après le choc pétrolier de 1973, qui a entraîné une hausse des salaires, une inflation généralisée, et qui a perturbé la productivité en affectant gravement la croissance.

Il s’agit malheureusement d’un scénario catastrophe qui se traduit généralement par un taux de chômage élevé, provoqué par les incertitudes qui pèsent sur la chaîne d’approvisionnement et qui affectent l’investissement des entreprises. Celles-ci font alors le choix sécuritaire de moins recruter, voire de licencier davantage.

Par ailleurs, la stagflation se traduit sur le long terme par une baisse de la valeur relative de l’épargne et des salaires, du fait de l’augmentation du coût de la vie.

Qu’est-ce que l’hyperinflation ?

Par définition, l’hyperinflation commence lorsque les prix augmentent à un rythme supérieur à 50 % par mois. Elle correspond en réalité à une situation dans laquelle les prix augmentent de façon vertigineuse et imprévisible.

Concrètement pour nous consommateurs, cela signifie qu’une baguette de pain peut coûter 1 € le matin et plus de 1,50 € l’après-midi même.

Ce genre de situation naît généralement d’un déficit budgétaire élevé, que l’État en question n’arrive pas à financer autrement qu’en créant de la monnaie. Et lorsque l’on produit plus de monnaie pour une même quantité de biens, la résultante est une hausse des prix.

On parle alors ensuite de spirale hyper inflationniste : la hausse des prix entraîne la hausse des salaires, qui poussent les prix à la hausse. Cela impacte l’économie globale du pays, déséquilibre les comptes publics, et entraîne une nouvelle création de monnaie pour couvrir les déficits publics. Le fait que la quantité de monnaie en circulation soit en hausse déprécie sa valeur par rapport aux autres devises et renforce l’inflation du prix des importations.

Qu’est-ce que la déflation ?

Opposé de l’inflation, la déflation se caractérise par une baisse durable et générale des prix. En cas de déflation, nous gagnons du pouvoir d’achat.

Si ce phénomène semble être réjouissant, il est en réalité néfaste pour l’économie d’un pays. En effet, lorsque les prix baissent nous avons tendance à attendre une nouvelle baisse et à reporter nos achats. Puisque les ménages réduisent leur consommation, la consommation globale diminue, et les entreprises ont des difficultés à écouler leurs stocks. La réaction des agents économiques est alors naturelle : réduire la production et les investissements. Comme un effet boule de neige, cela provoque in fine une hausse des licenciements et une baisse des salaires. Le chômage augmente, la consommation et la croissance du pays diminuent.

La déflation entraîne généralement une spirale néfaste à l’échelle d’une économie nationale, et provoque une dégradation de la situation financière des particuliers et institutionnels qui ont recours à l’emprunt. Les crédits n’étant pas indexés sur le cours de l’inflation, le coût réel de la dette augmente avec la baisse de l’IPC.

À noter qu’il ne faut pas confondre la désinflation avec la déflation, qui définit simplement une baisse de l’inflation. La déflation est un ralentissement de l’inflation sans que cela n’atteigne une croissance nulle ou négative.

Qu’est-ce que la récession ?

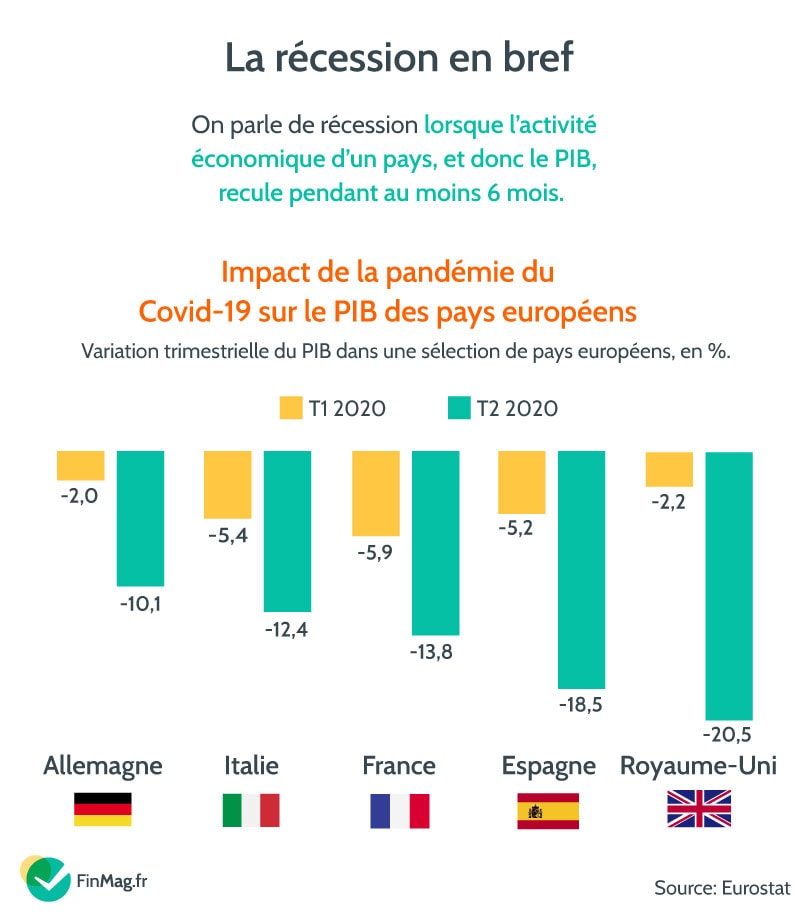

La récession est un terme qui effraie, car c’est un phénomène qui touche tout le monde : ménages, entreprises et marchés financiers. On parle de récession lorsque l’activité économique d’un pays recule pendant au moins 6 mois. C’est grâce au calcul du PIB que l’on peut définir une période de récession au niveau national ou mondial.

À la différence d’un ralentissement économique, les récessions sont rares. Par exemple, nous avons connu seulement deux épisodes de récession au niveau mondial, en 2009 et en 2020. Cela correspond à la crise financière mondiale ayant débuté en 2007 aux Etats-Unis, et au confinement lié à la pandémie du Covid-19 que nous connaissons tous.

Une période de récession peut être causée par l’effondrement d’un élément de l’économie particulier, entraînant avec lui d’autres secteurs par un effet domino. Lorsque de graves déséquilibres ou excès surviennent dans notre économie, cela conduit à des crises généralisées. La période qui s’ensuit, pendant laquelle les gouvernements et agents économiques tentent de réguler cette crise, correspond généralement à une récession.

Outre le PIB, il existe de nombreux autres indicateurs économiques qui peuvent révéler une récession, telle que l’industrie manufacturière avec l’indice des directeurs d’achat (PMI), la vente de détail ou encore le commerce de gros.

Quelles sont les causes de l’inflation ?

La hausse des prix générale peut être liée à une multitude de facteurs économiques, sociaux, et même environnementaux. Chaque épisode inflationniste a en réalité des causes et des modalités différentes qui sont parfois difficiles à toutes cibler et analyser. De plus, nous disposons de plusieurs théories économiques pour définir les causes de l’inflation, que ce soit à court terme ou à long terme.

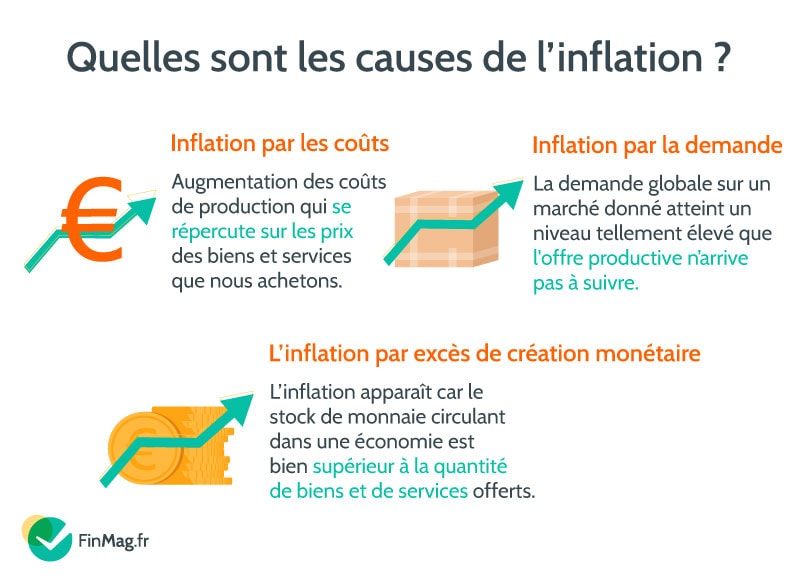

Pour vous y retrouver, nous avons répertorié les trois causes majeures de l’inflation.

L’inflation par les coûts

L’inflation par les coûts se manifeste lorsque les coûts de production augmentent et finissent par se répercuter sur les prix des biens et services que nous achetons.

Lorsque l’on parle de coûts de production, on désigne l’ensemble des dépenses qu’une entreprise doit effectuer pour produire un bien ou un service. Ils englobent donc le coût des matières premières, de fabrication, ou encore le coût des salaires d’une entreprise.

En revanche, l’inflation par les coûts ne concerne pas nécessairement une augmentation conjointe de toutes ces composantes. Elle peut aussi concerner seulement un élément qui déclenche une augmentation des prix des biens et services produits par les industries.

Dès lors que les coûts de production augmentent, cela se répercute sur les produits finis des entreprises, et donc sur le prix d’achat que nous payons.

Un exemple très actuel est celui du prix du pétrole, qui d’ailleurs impacte l’économie globale depuis maintenant 50 ans : le prix du baril de pétrole ne cesse de varier et d’augmenter. Saviez-vous qu’en 1970, il était fixé à seulement 1,80 dollar ? Les événements économiques survenus les années suivantes (notamment les guerres Iran-Irak, la guerre du Golfe, etc.) ont contribué à une augmentation croissante, jusqu’à passer la barre des 100 $ par baril en février 2022.

D’accord, les coûts de production augmentent et cela déclenche une inflation, mais quels sont les facteurs à l’origine de ces augmentations ?

Ceux-ci peuvent être dus à des circonstances naturelles, des circonstances géographiques, ou encore géopolitiques. Mais les principales raisons sont en général liées à une rareté des ressources naturelles ou une hausse des prix de celles-ci, une augmentation des taux d’intérêt, des salaires, ou les taux de change de la devise utilisée pour l’importation.

À court terme et en théorie, il existe des cas où l’entreprise absorbe une augmentation des coûts. Mais en pratique, on observe qu’à chaque fois qu’un élément du coût de production augmente, les prix sont à la hausse.

L’inflation par la demande

Comme son nom l’indique, l’inflation par la demande correspond à une demande excessive comparée à la quantité de biens ou de services disponibles sur le marché. En d’autres termes, la demande globale atteint un niveau tellement élevé que l’offre productive n’arrive pas à suivre.

L’indisponibilité des biens provoque alors une montée des prix, et une baisse de notre pouvoir d’achat, puisque pour la même capacité financière, nous sommes en mesure d’acheter moins de choses qu’avant.

L’inflation par la demande, ne devrait-elle pas être seulement temporaire si les entreprises augmentent simplement leur production ?

Ce que l’on constate, c’est que cette situation est typique d’une économie sortant d’une phase de faible croissance ou d’une récession. Dans ce contexte, les entreprises sont frileuses et n’engagent pas immédiatement une hausse de la production. Elles cherchent tout d’abord à écouler leurs stocks, et à confirmer le caractère durable de la reprise, et donc de la demande, avant d’investir de nouveau.

Quant aux facteurs de l’inflation par la demande, il existe deux écoles selon les économistes.

Pour la première, l’école keynésienne, la hausse des prix est déterminée par une augmentation des éléments, tels que la consommation des ménages ou leurs investissements, qui composent la demande globale. En bref, lorsque les dépenses augmentent, le prix des biens et services augmente.

La deuxième école, celle des monétaristes, soutient que lorsque l’économie présente un excès de monnaie, les citoyens ont une plus grande capacité de demande. Par conséquent, si l’appareil productif de l’économie n’a pas la capacité de répondre par une plus grande production, nous ferons face à des augmentations généralisées des prix.

L’inflation par excès de création monétaire

Selon Milton Friedman, Prix Nobel de l’économie : « l’inflation est toujours et partout un phénomène monétaire ». Pour le père du libéralisme, si les prix montent tous ensemble, c’est que quelque chose arrive à la monnaie.

Pour les économistes qualifiés de « monétaristes », comme Milton, l’inflation apparaît parce que le stock de monnaie circulant dans l’économie est bien supérieur à la quantité de biens et de services offerts. Il s’agit d’un excès de création monétaire par les banques commerciales, ou par le financement du déficit public par la banque centrale, qui est à l’origine de l’inflation.

Pourquoi l’inflation augmente-t-elle en 2022 ?

C’est un fait, depuis la reprise post pandémie du covid-19, nous faisons face à une inflation croissante en France et dans la zone Euro. Dans l’hexagone, la hausse des prix sur un an s’établit en mai 2022 à 5,2 %, une inflation au plus haut depuis les années 70.

C’est en effet durant cette période que l’économie mondiale à connu ce que l’on nomme la “Grande inflation”, provoquée par plusieurs décisions politiques et événements historiques dont des déséquilibres budgétaires et l’expansion de la masse monétaire provoqués par la Fed (réserve fédérale des États-Unis), ainsi que les crises pétrolières.

Revenons au début de cette nouvelle période d’inflation mondiale, que s’est-il passé ?

Lors de la pandémie du Covid-19, les économies mondiales se sont retrouvées à l’arrêt et ont révélé leur dépendance et leur fragilité vis-à-vis de la Chine en matière de logistique et de chaîne d’approvisionnement. Comme un effet domino, la chute de la production industrielle s’est répercutée sur les réseaux de transport logistique.

Alors que la consommation et la mobilité ont été contraintes pendant deux ans, la sortie de crise sanitaire a entraîné une forte reprise économique : la demande et la mobilité sont en hausse.

On assiste alors à une inflation par la demande, comme le précise Paola Monperrus-Veroni, économiste et manager de la zone euro au Crédit Agricole : “Il y a un excès de la demande par rapport à l’offre, donc les prix augmentent.” (1)

Cependant, cette inflation coïncide aussi avec la hausse du prix des matières premières, primordiales à nos économies modernes. En premier lieu, le prix du baril de pétrole, passé de moins de 20 dollars le baril au début de la pandémie à plus de 90 dollars en janvier 2022. Selon Matthieu Auzanneau, journaliste et auteur spécialiste des questions pétrolières “ les perturbations de la chaîne d’approvisionnement et la pénurie de nouveaux investissements pétroliers induite par le COVID-19 sont en partie responsables de cette situation ”. (2)

Ensuite, le tarif du gaz a augmenté de près de 13 % à la fin 2021, et il s’agit de la même logique que celle du prix du pétrole : les investissements ont diminué pendant le Covid, et lorsque la demande a repris, les stocks européens étaient à un niveau très bas, et les prix ont augmenté.

La volatilité des prix des matières premières suite à la pandémie serait donc la raison principale de cette inflation.

En décembre 2021, Kristalina Georgieva, Directrice Générale du FMI (Fond Monétaire International) avait déclaré qu’elle considérait l’inflation comme “transitoire”, après le début de la vague Omicron de la pandémie de Covid 19 (3). Cependant, à la vue des événements économiques de l’année 2022, à savoir l’invasion de l’Ukraine par la Russie, Mme Georgieva est revenue sur ses paroles et ajoute “Je crois que nous devons commencer à nous familiariser avec le fait que cela pourrait ne pas être le dernier choc “.

Et effectivement, cela se confirme. En mai 2022, on a constaté que le taux d’inflation en France était de 5,2 %. Un chiffre perturbant, mais qui est moindre comparé à nos voisins Européens. À titre d’exemple, l’inflation en zone euro a atteint au mois de mai 2022, 8,1 %, avec en Allemagne un taux de 7,8 %, et de 9 % en Grande-Bretagne. Selon Eric Heyer, économiste et directeur du département analyse et prévisions de l’OFCE, “ tout le monde devrait avoir autour de 9 % d’inflation, mais le Japon et la France sont des exceptions ”. (4)

Quelles sont les conséquences de l’inflation sur notre quotidien ?

Au quotidien, l’inflation se ressent à tous les niveaux, et en premier lieu sur nos dépenses. Malheureusement, elle frappe plus durement les moins aisés. Il est d’ailleurs économiquement prouvé par l’Insee que les ménages les plus modestes perdent deux fois plus de pouvoir d’achat que les plus riches en période d’inflation.

| 📌 Highlight box |

| Dû à la hausse des prix du pétrole, le pack de Cristaline va connaître sa première augmentation depuis plus de 10 ans : il va augmenter de 10 % en 2022. |

Décryptons les 4 postes où l’inflation se fait le plus sentir sur notre quotidien.

Des conséquences sur vos dépenses

C’est certainement le plus gros des postes, ou du moins celui que l’on remarque le plus.

L’inflation impacte nos dépenses du quotidien, et particulièrement celles dont notre budget dépend, telles que l’énergie, l’alimentation, les loyers, et les transports.

Les dépenses énergétiques sont généralement les premières à exploser en temps d’inflation, tant la volatilité des prix des matières premières est élevée.

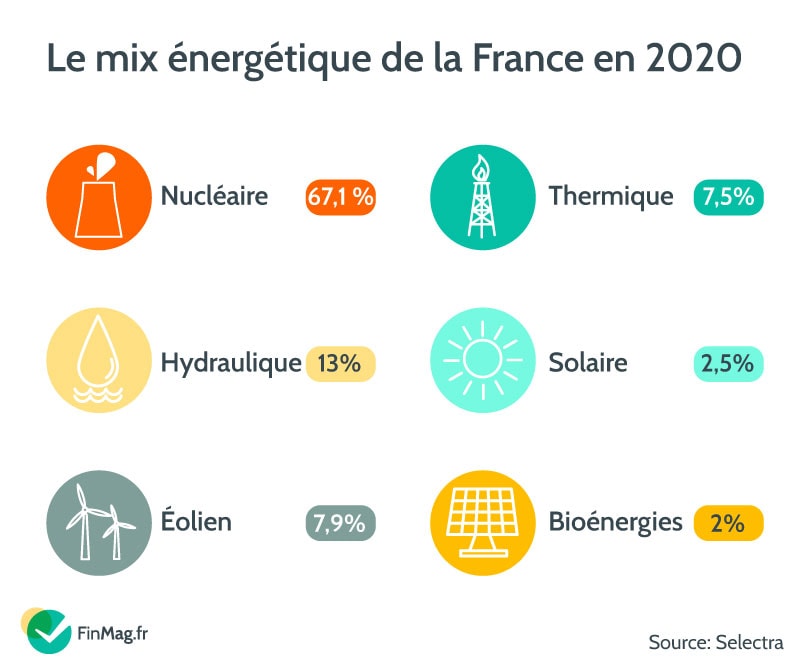

Prenons l’exemple du prix du pétrole, même si la France a mis en place un mix énergétique depuis le choc pétrolier de 1973, le pays reste dépendant du pétrole à hauteur de 30 % pour notre production énergétique. Et cela se traduit naturellement sur nos factures d’électricité et de chauffage.

La hausse du prix du pétrole impacte aussi nos dépenses en matière de transport, en voiture ou en avion. Vous le ressentez sûrement moins si vous vivez dans une grande ville telle que Paris où les transports en commun sont privilégiés. En revanche, si vous êtes en zone rurale, les dépenses en station essence amputent lourdement votre budget mensuel. Pour certains, cela implique de réduire les déplacements, ou de trouver des alternatives.

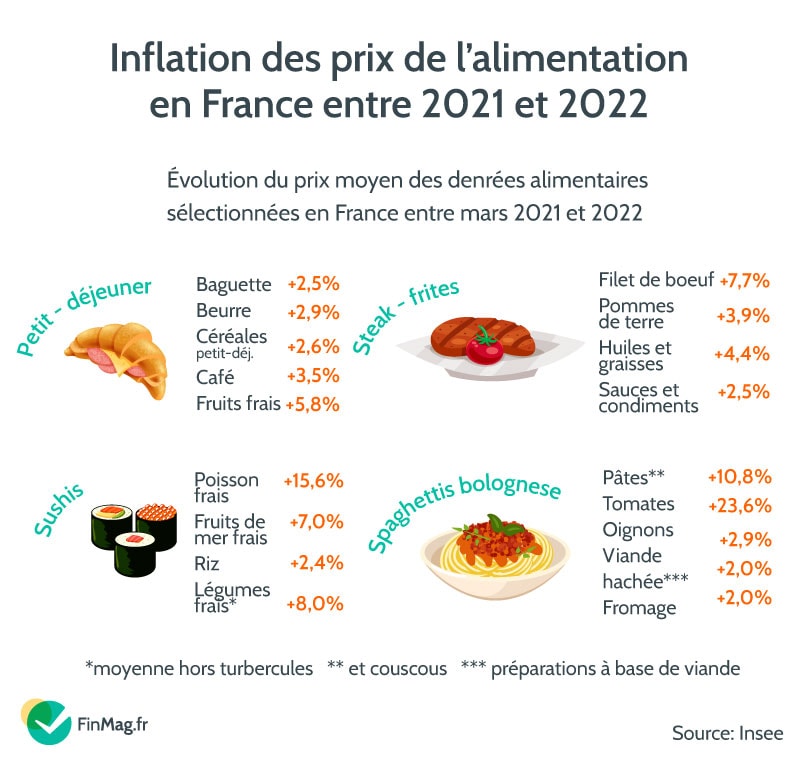

Outre les dépenses énergétiques, l’inflation touche aussi les prix de l’alimentation et la plupart du temps, les produits considérés comme “essentiels” aux Français. Par exemple, le pain et les pâtes, directement impactés par la flambée du prix des céréales, ou encore l’huile et le sucre. Si on observe de fortes hausses sur ces produits dits de première nécessité en France, une inflation durable entraîne une augmentation des prix sur l’ensemble des produits et des biens de consommation que nous achetons au quotidien.

Des conséquences sur votre épargne

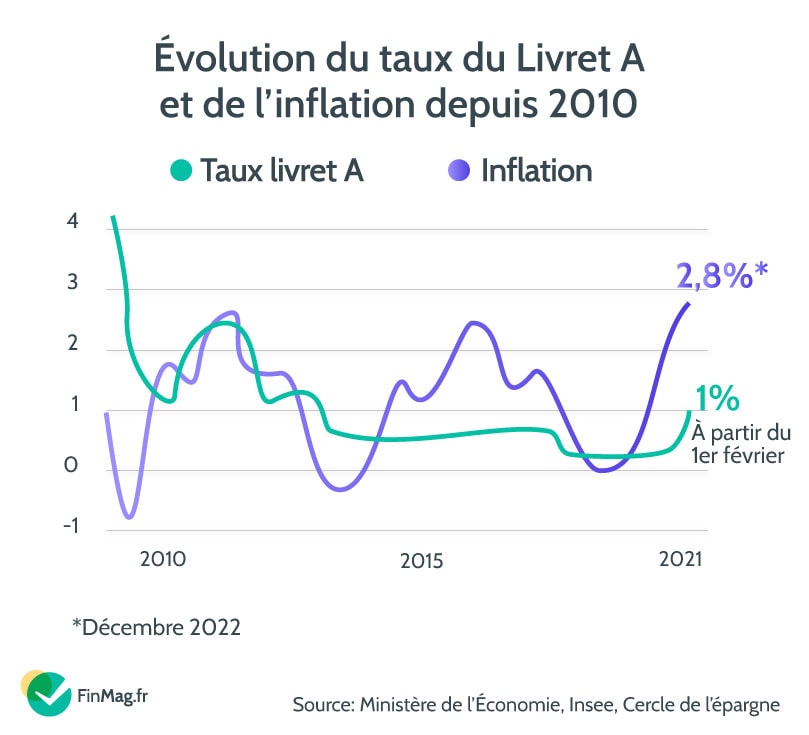

Au-delà des dépenses du quotidien, l’inflation fait aussi fondre la valeur de votre épargne.

En France, plus de 55 millions de personnes détiennent un Livret A (5), le produit d’épargne le plus répandu. Pour rappel, le Livret A est un produit d’épargne réglementé par l’État, qui décide de son fonctionnement et de son taux. De fait, il s’agit d’une épargne sécurisée : le placement est sans risque, car le montant est garanti par l’Etat.

| 📌 Highligh box |

| En réponse à l’inflation, le taux d’intérêt du Livret A est revalorisé à 1 % au lieu de 0,5 % en 2022. |

Malheureusement, lorsque l’on compare les taux de rémunération de la plupart des comptes épargne sécurisés ou “garantis”, au taux d’inflation, ceux-ci restent bien inférieurs.

Concrètement, l’impact est le même sur votre épargne que sur vos dépenses. Prenons l’exemple d’un cas où une majorité de vos économies sont sur un Livret A. On s’intéresse alors au taux réel, c’est-à-dire le taux de rendement moins le taux d’inflation sur une même période. Même si ce calcul est une approximation, il est accepté, car l’erreur induite reste très faible. Si le taux d’intérêt du Livret A est de 0,5 %, et l’inflation annuelle de 2,8 %, son rendement est donc négatif, à hauteur de -2,3 %.

Malgré cela, en temps de crise en France, on observe une “ augmentation significative de l’épargne au détriment de la consommation “, comme le soulève Alain Tourdjman, Directeur des études économiques et prospectives au sein du groupe BPCE (Banque Populaire Caisse d’Epargne) (6). Les Français ne semblent pas encore avoir les bonnes clés pour investir dans une épargne rentable en temps d’inflation forte, ce qui est regrettable.

Des conséquences sur vos emprunts

L’inflation peut être un élément favorable aux emprunteurs uniquement si les salaires sont indexés sur son taux. Cependant, la hausse des salaires en temps d’inflation durable n’est pas automatique. Au contraire, nous avons remarqué que la BCE et les gouvernements n’ont jamais été favorables à cette mesure, dont ils estiment que les conséquences induiraient une nouvelle hausse de l’inflation. C’est pourquoi nous entendons plus souvent parler de primes exceptionnelles que d’augmentation des salaires.

Par conséquent, si vous avez un emprunt en cours, l’inflation vous impacte automatiquement. Si la Banque Centrale Européenne décide d’augmenter ses taux directeurs pour contrer l’inflation, cela signifie que les emprunts vont coûter plus cher.

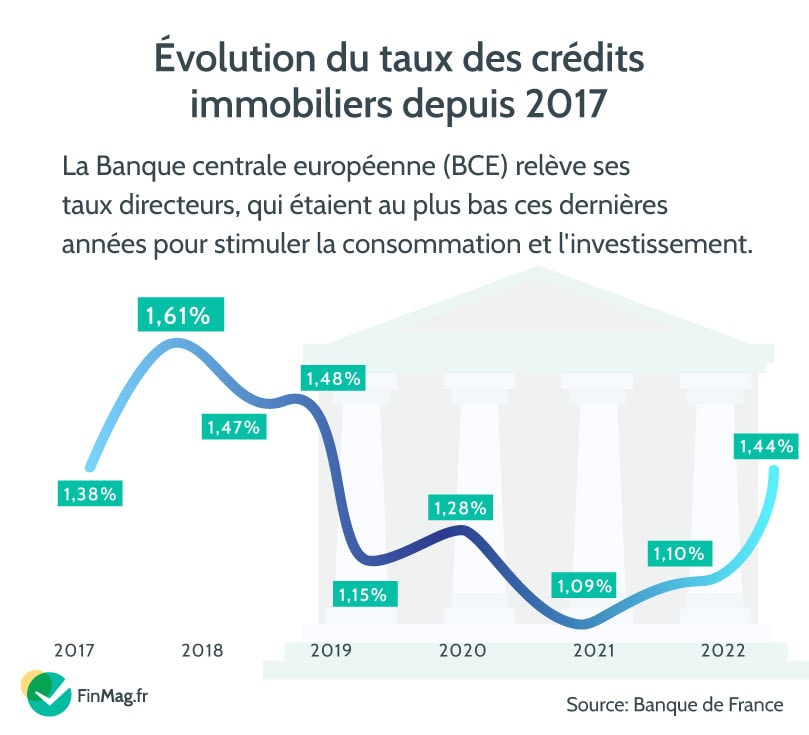

En France, les taux d’intérêt pour les crédits immobiliers sont inférieurs à 2 % depuis 2016, grâce à la BCE qui a marqué sa volonté de relancer la croissance dans la zone euro.

Si l’on espère toujours voir une baisse des prix à la suite d’une période d’inflation forte, en réalité cela n’arrive pas. À l’échelle historique, les prix se stabilisent, mais ils ne baissent pas. Et si l’on entre dans une période de récession, ce sont les prix de gros qui baissent sur les marchés internationaux, mais pas, ou peu, les prix de détail. Il ne reste donc peu d’espoir de voir notre pouvoir d’achat remonter si les salaires ne sont pas indexés sur l’inflation.

5 choses à savoir sur l’inflation dans le monde

Les pays en développement sont plus touchés par l’inflation

Selon les rapports sur les perspectives de l’économie mondiale du FMI des dernières décennies, l’inflation touche plus sévèrement les marchés émergents et les économies en développement.

Si cette tendance existe depuis des siècles, elle a la propension à s’aggraver sur les dernières années. En effet, le FMI indique qu’en moyenne moins de la moitié des économies avancées sont touchées par une inflation forte, tandis que pour une vague d’inflation similaire, ce sont plus de 70 % des pays en développement qui y font face.

Par ailleurs, on note que la hausse des prix alimentaires globale est plus forte dans les pays en développement comparé aux économies avancées. Plus alarmant encore, l’inflation des prix alimentaires a généralement un impact plus fort sur les pays à faible revenu. La nourriture représente en effet une part plus large du panier moyen d’un ménage dans les économies émergentes, et l’inflation persiste généralement plus longtemps dans ces pays.

L’inflation est ainsi un problème mondial, mais son impact est très variable d’une économie à l’autre.

Les pays dont la production énergétique est diversifiée sont moins touchés par l’inflation

La hausse du prix des matières premières relatives à l’énergie, et notamment du pétrole, sont très souvent une des causes de forte inflation au sein d’une économie. Un pays dont la production d’énergie dépend en majorité, voire totalement du pétrole et du gaz, verra son taux d’inflation grimper dans le cas où les prix subiraient une forte augmentation sur le long terme.

Lors du choc pétrolier de 1973, l’ensemble des économies occidentales misaient sur le pétrole comme source d’énergie principale. En France par exemple, les hydrocarbures représentaient près de trois-quarts des sources d’énergie. Avec la montée des prix, l’inflation atteint un taux record de 13,7 % en 1974. C’est à la suite de cet épisode que le gouvernement français décide de restructurer totalement sa production énergétique en instaurant un mix des sources d’énergies. Le pays baisse son importation de pétrole et augmente sa production d’électricité nucléaire.

C’est en partie pour cette raison que même si l’envolée des prix à la consommation en France se fait ressentir en 2022, le niveau de l’inflation semble relativement moins critique par rapport à nos voisins européens.

La hausse des prix du pétrole n’est pas l’unique cause de l’inflation mondiale

Résumer les causes d’une forte inflation à la hausse des prix du pétrole ou des matières premières serait une maladresse. En effet, ce raccourci trop souvent utilisé nous induit en erreur, car en réalité, lorsque les prix des matières premières explosent, l’inflation est déjà installée.

Prenons l’exemple de la crise des années 70-80, qui, pour beaucoup est liée au choc pétrolier de 1973. En réalité, plusieurs indicateurs annoncent une crise économique dès 1969 ; l’inflation en premier lieu passe le seuil des 6 % en 1972 alors qu’elle n’avait pas dépassé 3 % depuis 25 ans. Il y a également un changement de l’économie globale et une révolution technologique, les entreprises sont de plus en plus nombreuses à s’implanter à l’étranger et le phénomène de mondialisation débute. La structure du commerce mondial change également, c’est la fin de la métallurgie et l’essor de l’industrie électronique. Enfin, on constate que le taux de rentabilité des entreprises se détériore dans les principaux pays occidentaux.

C’est ensuite que les éléments monétaires entrent en jeu, on constate une dévaluation des monnaies de référence et notamment du dollar américain, par rapport à l’or et aux autres monnaies. Une monnaie qui dévalue fait automatiquement baisser la rentabilité économique d’un pays, et mène à la crise si la situation n’est pas maîtrisée.

C’est donc seulement en 1973 que les pays producteurs de pétrole décident de fortes hausses des prix du pétrole, qui ont boosté les taux d’inflation, déjà élevés à travers le monde.

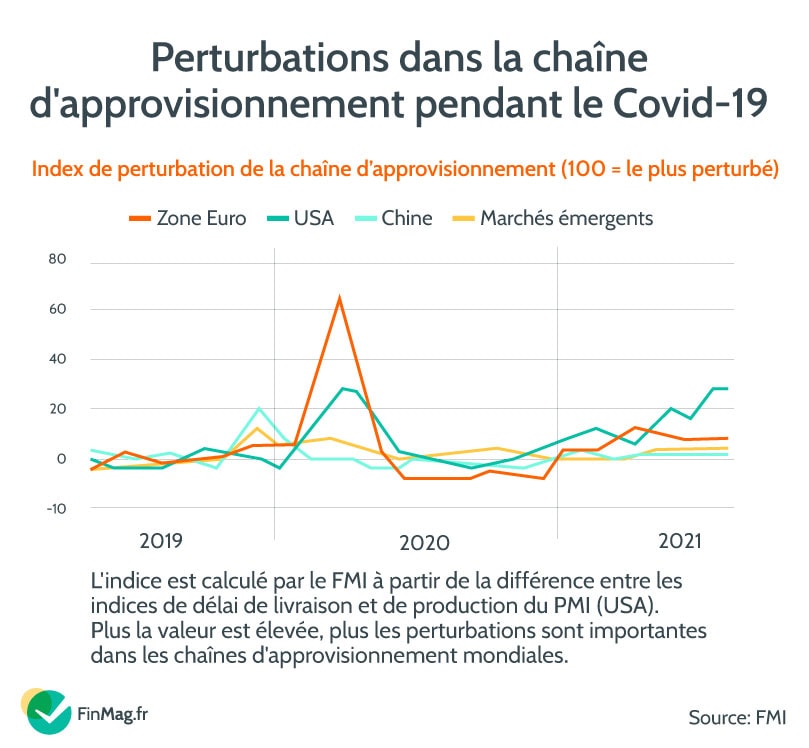

Une forte corrélation entre les perturbations de la chaîne d’approvisionnement et l’inflation

L’interconnexion des chaînes d’approvisionnement mondiales signifie que lorsqu’un prix augmente, les autres ont tendance à suivre. Ainsi, l’augmentation des coûts de la main-d’œuvre, de l’énergie et des transports contribue à l’inflation dans le monde entier, et pose des défis difficiles.

Par exemple, la pandémie du COVID-19 a grandement perturbé l’ensemble des chaînes d’approvisionnement mondiales de par l’arrêt de la production industrielle. Ce bouleversement des réseaux internationaux de production a également provoqué certaines relocalisations de la production sur les territoires nationaux.

Récemment, l’analyse des données sur l’inflation mondiale et l’indice de pression de la chaîne d’approvisionnement mondiale (GSCPI) de la Réserve fédérale de New York (7) a montré qu’il existe une corrélation plus forte entre les perturbations de la chaîne d’approvisionnement et l’inflation qu’avant la pandémie, notamment au Royaume-Uni, dans la zone euro et aux États-Unis.

Ces éléments perturbateurs et leur impact sur l’inflation sont hors de contrôle des banques centrales, et donc bien plus difficiles à réguler pour contrôler l’inflation galopante.

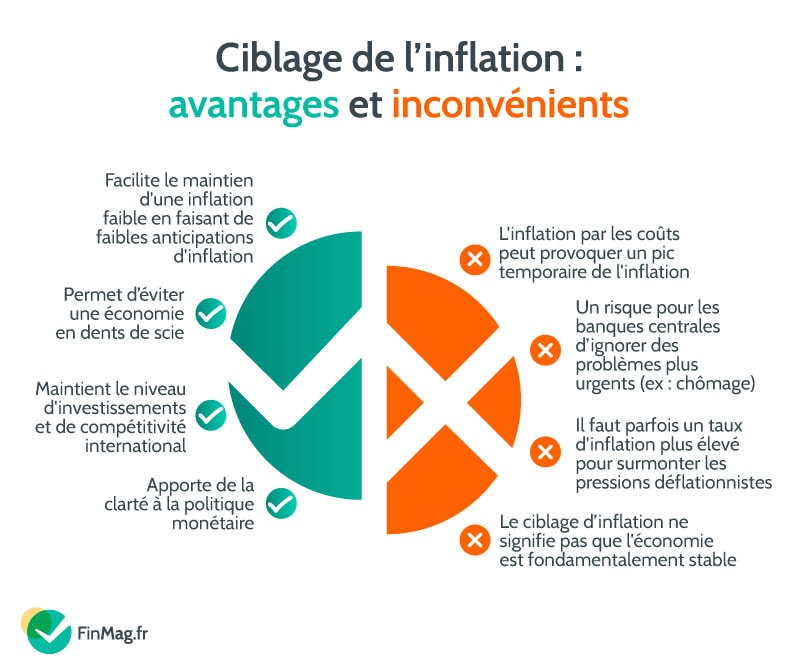

Cibler un niveau d’inflation a des vertus anti-inflationniste

Le ciblage d’inflation est une stratégie économique adoptée par la majorité des pays industrialisés depuis les années 90-2000. Afin d’assurer une stabilité des prix dans un pays, ou un espace économique tel que l’Espace Economique Européen, les banques centrales cherchent un taux d’inflation annuel bien précis. Par exemple, la Banque Centrale Européenne et la Fed visent un taux autour des 2 % par an. Pour atteindre ce taux, les banques centrales ajustent leur politique monétaire en faisant par exemple varier les taux d’intérêt directeurs et les taux d’intérêt du marché monétaire.

Si la plupart des économies avancées adoptent le ciblage d’inflation, c’est parce qu’il permet de soutenir la croissance et la stabilité économique. En effet, avec un taux d’inflation stable, l’incertitude des investisseurs diminue, et cela leur permet d’anticiper les variations des taux d’intérêt. En d’autres termes, cibler et maintenir un taux constant d’inflation permet d’assurer des investissements stables et durables au sein d’un espace économique. À l’inverse, cibler un taux d’inflation nul n’est pas recommandé, car il ne permettrait pas aux taux d’intérêt réels de tomber suffisamment pour stimuler la demande globale, et pourrait mener à une déflation que les banques centrales auraient du mal à redresser.

Le ciblage d’inflation à 2 % a fait ses preuves dans tous les pays où cette stratégie est mise en place. On observe une convergence des taux d’inflation, une maximisation de la transparence et de la communication, ce qui réduit l’incertitude quant à l’évolution future de l’inflation, favorise de meilleures décisions en matière d’épargne et d’investissement, et in fine, accroît la productivité globale.

Des cas d’inflation marquants à travers l’histoire

En France a vécu une stagflation dans les années 70 à 80

Cette période, qui signa la fin des Trente Glorieuses, a été marquée par des turbulences économiques significatives suivies par le choc pétrolier de 1973. Cet élément déclencheur est la conséquence de la guerre du Kippour (octobre 1973), avec un quadruplement du prix du baril de pétrole en quelques semaines. Il provoque une crise inflationniste qui s’installe jusqu’à la fin des années 1980.

En 1973, l’inflation en France monte à 9,2 %, puis dépasse les 13 % l’année d’après. L’ensemble des prix des matières premières bondissent, y compris l’essence, de même que tous les produits de consommation. Parallèlement, la croissance du pays ralentit, puis s’effondre en 1975 à -1 %.

Grâce aux revendications fortes des syndicats d’indexer les salaires sur les prix, le gouvernement décide d’augmenter l’ensemble des salaires, en commençant par le SMIC qui sera revalorisé plusieurs fois par an. Jusqu’à la fin des années 70, les salaires nets réels progressent d’environ 4 % par an.

Si cette mesure semble ravir les citoyens français, elle déclenche aussi une boucle prix-salaire alimentant un peu plus l’inflation du pays et laisse s’installer une véritable crise. La croissance et la productivité ralentissent, le chômage s’établit pour atteindre plus de 9 % en 1985.

La théorie de la courbe de Phillips qui confirme qu’il existe une relation inverse entre le taux d’inflation et le taux de chômage est alors mise à mal. Pour la première fois de l’histoire, le chômage augmente et l’inflation persiste.

Pour faire face à cette crise, le gouvernement vise à limiter la dépendance française au pétrole via la construction de plusieurs réacteurs nucléaires. Il incite également les Français à consommer moins d’essence en limitant leur vitesse sur les routes, en réduisant la consommation d’électricité inutile la nuit par exemple, et en plafonnant le chauffage à 20 degrés.

Au-delà de la consommation énergétique, plusieurs plans de relance économique sont lancés : relèvement des taux d’intérêt avec Jacques Chirac, déductions de TVA par Giscard d’Estaing ou encore l’encadrement du crédit. Si ces relances permettent de relancer la croissance, l’inflation se maintient et le déficit budgétaire augmente.

La France s’enfonce dans la stagflation dans les années 80, l’inflation atteint 13,7 % en 1980 tandis que la croissance est de 1,1 % en 1981. Ces années sont marquées par des plans de rigueur ; les prix et les revenus sont bloqués. C’est seulement à la fin des années 80 que l’inflation ralentit pour s’établir à moins de 3 %, et que la croissance repartira pour dépasser les 4 %.

Dans un interview de Mars 2022, le ministre de l’Économie Bruno Le Maire a établi un parallèle entre ce que nous vivons depuis fin 2021 et les turbulences des années 1970 en affirmant que “ la crise énergétique actuelle était comparable en intensité, en brutalité, au choc pétrolier de 1973“ (8).

Dans les années 90, le cas d’hyperinflation au Brésil

L’hyperinflation au Brésil s’est produite au premier trimestre 1990, atteignant des taux de 80 %. Pour rappel, le FMI qualifie l’inflation d’hyperinflation lorsque le niveau du prix des biens et services augmente de plus de 50 % par mois pendant une période donnée.

Avant d’atteindre des sommets pareils, le pays connaissait une inflation à deux chiffres depuis plus de 10 ans. Il existe plusieurs hypothèses qui justifient que l’hyperinflation se soit déclenchée, notamment un commerce extérieur limité, une dette publique extérieure élevée, ainsi que des mesures préventives sans résultat.

Tout d’abord, le Brésil a toujours accepté d’avoir des taux d’inflation élevés. Le fait que le pays repose majoritairement sur un commerce intérieur signifie que les prix sont plus volatils et susceptibles d’être gonflés. Par exemple, en cas de choc climatique, le prix des produits alimentaires augmente automatiquement de façon conséquente. Par ailleurs, le Brésil possédait aussi une dette publique extérieure élevée qui ne pouvait pas être couvert par des recettes fiscales. Et enfin, le pays faisait également face à une offre excédentaire de monnaie qui a aidé à entraîner une inflation élevée, et ensuite une hyperinflation.

Dès 1986, plusieurs plans de stabilisation tentent d’être introduits : gel des salaires et des prix, puis indexation des salaires, et introduction de deux nouvelles monnaies. Cependant, tous ont été inefficaces, voire ont aggravé la situation. Le Brésil observe une spirale salaire-prix d’inflation induite par la demande et le déficit se poursuit.

C’est seulement en 1990 que le Brésil aperçoit le bout du tunnel, lorsqu’enfin un nouveau plan monétaire est mis en place. Ce plan impliquait une réduction du stock de monnaie par le gel des comptes bancaires et la restriction des marchés financiers. En avril 1990, l’hyperinflation tombe, mais le Brésil fait encore face à une inflation à deux chiffres.

La solution fut trouvée en 1994 avec le “Plano Real”. Grâce à l’introduction d’un nouvel indice, l’Unidade Real de Valor (URV) ajusté quotidiennement, les fonctions de compte et de paiement étaient complètement séparées. L’ancienne monnaie le cruzeiro était utilisée comme unité de paiement et l’URV une unité de compte. La décision fut prise d’instaurer une parité avec le dollar afin que la nouvelle monnaie puisse être crédible dès le départ. Graduellement, la fonction de paiement a été transférée à l’URV et le Brésil a pu soutenir une inflation à un chiffre.

Avec cette stratégie, le pouvoir d’achat des salariés brésiliens a été préservé, des milliers de personnes progressèrent sur l’échelle sociale et la croissance économique s’accompagna d’une augmentation des investissements directs de l’étranger.

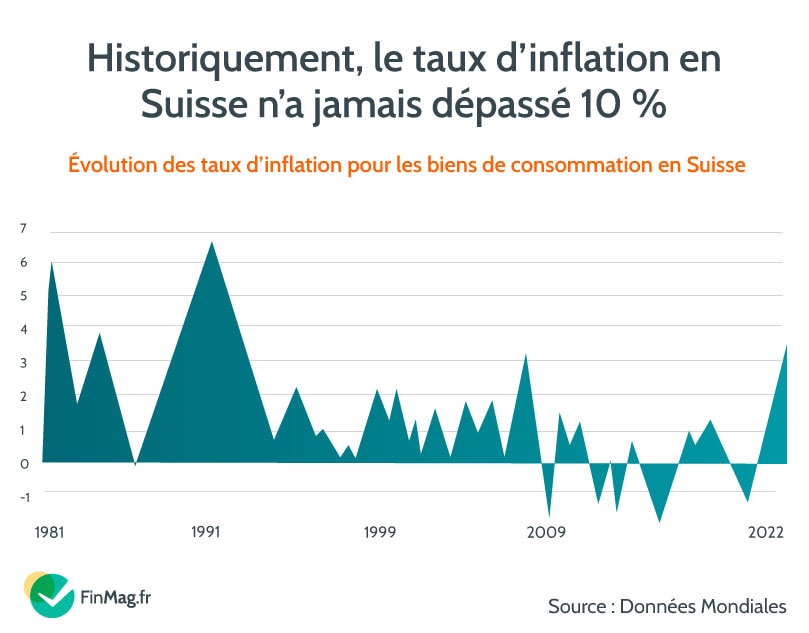

La Suisse et le Japon n’ont jamais connu de fortes inflations

Les récents rapports sur les perspectives économiques globales du FMI confirment que l’ensemble des pays développés, ou riches, subissent actuellement une forte hausse des prix. Seulement au Japon et en Suisse, cette inflation n’a rien à voir avec ce que l’Europe ou les Etats-Unis peuvent vivre. En réalité, le Japon ne connaît pas d’inflation depuis 30 ans. La Suisse a de son côté connu des périodes d’inflation, cependant, les taux n’ont jamais dépassé les 10 %, même lors du premier choc pétrolier de 1973.

Ces deux cas sont intéressants d’autant plus dans le contexte actuel. Alors que le reste du monde subit une inflation galopante, ces deux pays ont enregistré au mois de juin 2022 un taux d’inflation de 2,4 % pour le Japon et de 3,4 % pour la Suisse (9).

Si l’on remonte un peu en arrière, on peut comprendre pourquoi.

Depuis le début des années 80, les taux d’intérêts des Etats Unis diminuent progressivement, et le Japon et la Suisse ont toujours maintenu leurs taux d’intérêt à un niveau inférieur à ceux-ci. Cela a eu comme conséquence de freiner les investissements étrangers, mais de favoriser les sorties de capitaux qui représentent une part conséquente du PIB de la Suisse : 8,4 % depuis 1980. Pour vous donner une idée, en France, les sorties nettes de capitaux représentaient en 2020 environ de 2 %. Ces sorties continues de capitaux ont réduit le pouvoir d’achat en Suisse et au Japon et ont également permis de modérer les pressions internes sur les prix.

Parallèlement à cela, la Suisse et le Japon ont accompagné la baisse de leurs taux d’intérêts par une appréciation de leurs monnaies respectives, le franc suisse et le yen, par rapport au dollar américain. Ces appréciations de devises nationales ont freiné la croissance économique et la hausse des prix en Suisse et au Japon, créant la fameuse spirale prix-salaire, mais cette fois-ci, désinflationniste. La production nationale devient moins compétitive à l’export, ce qui oblige les entreprises suisses et japonaises à maintenir leurs prix bas et à contrôler une hausse des salaires.

En revanche, si l’inflation de ces deux pays reste faible, cela ne signifie pas forcément que le pouvoir d’achat des citoyens suisses et japonais a augmenté au fil des années, mais cette stratégie leur permet de conserver une inflation stable et régulière, ainsi qu’une sécurité économique à long terme.

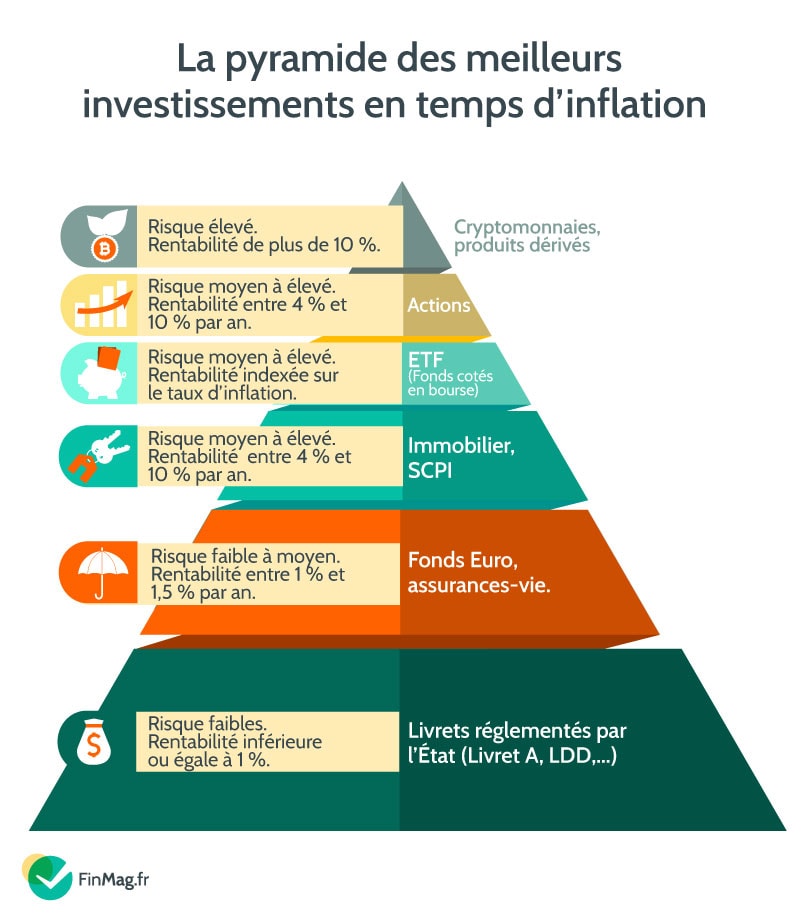

Comment se préparer et se protéger contre l’inflation ?

Même un taux d’inflation modéré signifie que l’argent que vous possédez, en espèces ou sur vos comptes en banque à faible taux d’intérêt, dévalue. En d’autres termes, vous perdez du pouvoir d’achat au fil du temps. Il est possible de surmonter l’inflation et d’augmenter votre pouvoir d’achat en investissant votre argent dans les bons placements.

Pour déceler les bons placements, il faut trouver des supports qui possèdent des rendements supérieurs au taux d’inflation. Si certains investissements restent sécurisés, d’autres sont plus risqués, mais peuvent aussi rapporter plus.

Investir dans des obligations indexées sur l’inflation

La France produit des obligations indexées sur l’inflation, appelées OAT-i. Concrètement, il s’agit d’un prêt rémunéré par un taux d’intérêt annuel directement lié au taux d’inflation.

Donc, si vous achetez un OAT-i, votre rendement augmentera en même temps que l’inflation.

Comme il n’est pas possible d’acheter des OAT en tant que particulier, vous pouvez investir dans des ETF (fonds cotés en bourse) d’obligations européennes indexées sur l’inflation.

Si cet investissement permet de ne pas perdre d’argent, le prix des obligations s’envole lui aussi en temps d’inflation élevée. En effet, le prix des OAT-i s’ajuste en fonction des anticipations d’inflation des investisseurs : s’ils anticipent une inflation haute et durable, cela sera intégré dans le prix des obligations et en réduira le rendement.

Ce placement sera en revanche très rentable si l’inflation réalisée est supérieure aux prédictions des investisseurs.

Investir dans des actions

En temps d’inflation forte, investir dans des actions d’entreprise est une solution généralement gagnante. Pourquoi ? La raison est simple : lorsque l’inflation grimpe, les entreprises augmentent leurs prix pour préserver leur marge. Les bénéfices restent donc à niveau.

Pour choisir les bonnes actions, nous recommandons de sélectionner une entreprise dont la consommation des produits et/ou des services est peu impactée par les prix. C’est le cas des marques dans les secteurs du luxe et de la technologie notamment.

Enfin, gardez en tête que les entreprises ayant des coûts fixes plus élevés que les coûts variables sont moins susceptibles de subir des turbulences. On peut par exemple citer les entreprises de pharmaceutique, ou les industries alimentaires.

Investir dans une SCPI

L’immobilier locatif est un placement indexé sur l’inflation. Dans le cas d’une société civile de placement immobilier (SCPI), les loyers peuvent être amenés à évoluer et la rémunération des porteurs de parts de SCPI, à croître.

Depuis plusieurs années, les SCPI ont le vent en poupe, car elles offrent un rendement parmi les plus intéressants. Selon France SCPI, elles délivrent actuellement un taux de rendement de 4,5 % en moyenne.

On note que les investisseurs s’orientent désormais vers des SCPI spécialisées, sur l’immobilier lié à la santé ou la logistique. Si vous souhaitez investir dans une SCPI, il faudra opter pour celles au plus fort rendement. En effet, si le rendement de votre SCPI net ne dépasse pas l’inflation, cette solution n’est pas judicieuse. On privilégie donc les sociétés de gestion reconnues et qui offrent des rendements supérieurs à 6 % années après années.

Emprunter pour acheter de l’immobilier

En temps d’inflation haute et avec les niveaux bas des taux d’intérêt comme actuellement, emprunter sur du long terme est une aubaine. Même avec la hausse des taux directeurs de la Banque Centrale Européenne, les taux pratiqués sont encore très bas, à peine 0,5 ou 1 point au-dessus des taux les plus bas.

La France est un des rares pays où 98 % des emprunts immobiliers sont à taux fixe. En empruntant aujourd’hui à taux fixe, vous fixez le coût de votre crédit pour les 20 années à venir.

Si vous avez une capacité d’emprunt encore non exploitée, cela peut être le moment d’acquérir votre résidence principale ou une résidence secondaire.

L’inflation en France en mai 2022 : les chiffres à connaître

En un an : + 5,2 %. C’est la progression moyenne des prix à la consommation entre le mois de mai 2021 et 2022 selon l’Insee. Les dépenses du quotidien explosent, l’inflation est galopante et les prix de l’alimentation sont en hausse.

Pour la petite histoire, même le pack de Cristaline va connaître sa première augmentation depuis plus de 10 ans. Le tarif du pack, produit le plus vendu en France en grande distribution, va augmenter de 10 % (10).

Selon une étude d’Allianz Trade, les Français pourraient voir leur budget alimentaire augmenter de 224 € euros par an. Et cette progression des prix se ressent sur les produits que nous achetons et consommons au quotidien en France.

Hormis les dépenses liées à votre panier de courses, vos dépenses énergétiques montent également en flèche.

L’énergie a augmenté de plus de 26 % en 2022 par rapport à 2021 ! Au contraire de ce que l’on pourrait croire, ce n’est pas seulement l’essence qui subit une inflation aiguë, mais bel est bien l’ensemble des autres coûts énergétiques liés au logement : les charges fixes, le chauffage et l’entretien. À titre d’exemple, le chauffage subit une inflation de 31 % comparé en 2021.

À quoi doit-on s’attendre dans le futur ?

De nombreuses théories s’élèvent quant à l’évolution du taux d’inflation et du niveau global de l’économie en France, dans la zone Euro et dans le monde.

Les perspectives du FMI sont assez pessimistes ; l’organisme prévoit une stagflation au niveau mondial, c’est-à-dire un taux d’inflation qui reste haut et une croissance au ralenti. Selon les experts, le taux d’inflation mondial devrait redescendre aux environs de 3 % au premier semestre de 2023. Du côté de la croissance, le FMI table sur un ralentissement de celle-ci au niveau mondial pour les années à venir.

Le rapport (12) précise que pour mettre fin à la stagflation dans les années 1970, il avait fallu fortement remonter les taux d’intérêt, ce qui avait provoqué une récession mondiale et une série de crises financières dans les économies des marchés émergentes et en développement (EMDE). Une tendance qui ne fera qu’aggraver les inégalités, tant à l’intérieur des pays qu’entre eux.

Du côté du gouvernement et des institutions françaises, on garde le moral. Le gouverneur de la Banque de France, François Villeroy de Galhau, s’est exprimé au sujet de l’inflation et a indiqué qu’elle devrait entamer son repli au début 2023, et qu’elle reviendrait autour de 2 % d’ici à 2024. De son côté, Bruno Le Maire, Ministre des Finances a récemment déclaré : “ Il est clair qu’avec la guerre en Ukraine et l’inflation, cela va remettre en cause les prévisions, mais nous aurons une croissance positive en 2022 “ (13).

D’autres économistes, comme Marc Tatoui, économiste président du cabinet ACDEFI, envisagent un scénario bien plus noir, dans lequel une inflation à deux chiffres s’installerait pendant plusieurs mois.

Quoi qu’il en soit, ces chiffres sont à suivre de près, tant pour la gestion quotidienne de notre budget que pour nos investissements futurs.

FAQ

Quelles sont les causes de l’inflation ?

L’inflation peut être provoquée par un déséquilibre entre l’offre et la demande sur un marché ou une zone économique donnés. Elle peut être déclenchée par une demande supérieure aux biens et services disponibles sur le marché, une hausse des prix de biens ou de matières premières d’exportation, ou encore une augmentation des coûts de production.

L’inflation est-elle bonne ou mauvaise ?

Une inflation maîtrisée et modérée peut avoir un effet positif sur l’économie d’un pays. Au sein de l’Union Européenne par exemple, la cible d’une inflation à un taux proche des 2 % s’est avérée être une bonne stratégie pour l’espace économique depuis plus de 20 ans. En revanche, une inflation trop forte, au-delà de 5 % peut avoir des effets négatifs : réduction des investissements et donc de la croissance, baisse du pouvoir d’achat, ou encore détérioration du marché de l’emploi.

Quels sont les effets de l’inflation ?

Une inflation forte à de nombreux effets qui peuvent être désastreux pour un pays. Elle apporte l’incertitude économique à tous les niveaux, que ce soit les investissements extérieurs, les marchés financiers, la production des entreprises et le chômage, ou encore la consommation et l’épargne des ménages. Sur le long terme, elle peut mener à un ralentissement de la croissance, une baisse du PIB et une détérioration de l’emploi.

Sources et chiffres mentionnés dans cet article :

- https://www.francetvinfo.fr/economie/l-article-a-lire-pour-comprendre-pourquoi-l-inflation-decolle-avec-la-reprise-de-l-activite-economique-post-crise-du-covid-19_4788447.html

- https://www.les-crises.fr/inflation-quid-du-pic-petrolier/

- https://investir.lesechos.fr/marches/actualites/pour-georgieva-fmi-il-faut-se-preparer-a-de-multiples-chocs-d-inflation-2017709.php

- https://www.challenges.fr/economie/inflation-la-france-fait-mieux-que-ses-voisins-grace-au-bouclier-tarifaire_815744

- https://www.alternatives-economiques.fr/lepargne-populaire-lautre-victime-de-linflation/00103355

- https://www.lemonde.fr/economie/article/2022/05/06/apres-avoir-erode-le-pouvoir-d-achat-l-inflation-appauvrit-aussi-les-epargnants_6124943_3234.html

- https://www.zonebourse.com/actualite-bourse/L-inflation-mondiale-va-rester-obstinement-elevee-alors-que-les-chaines-d-approvisionnement-endommag–40176319/

- https://www.bfmtv.com/economie/entreprises/energie/bruno-le-maire-estime-que-la-crise-energetique-est-comparable-au-choc-petrolier-de-1973_AD-202203090176.html

- https://fr.tradingeconomics.com/japan/inflation-cpi ; https://www.lefigaro.fr/flash-eco/suisse-l-inflation-bondit-a-3-4-en-juin-face-a-la-hausse-des-produits-petroliers-20220704

- https://www.olivierdauvers.fr/2022/05/27/exclu-cristaline-revoit-son-prix-une-premiere-en-plus-de-10-ans-et-un-sacre-casse-tete-pour-les-enseiges/

- https://www.lemonde.fr/les-decodeurs/article/2022/06/03/carburants-pates-ufs-viande-legumes-les-causes-de-l-inflation-de-26-produits-du-quotidien_6128731_4355770.html

- https://thedocs.worldbank.org/en/doc/18ad707266f7740bced755498ae0307a-0350012022/related/Global-Economic-Prospects-June-2022-Topical-Issue-1-highlights-FR.pdf

- https://www.reuters.com/markets/europe/despite-war-inflation-france-sees-positive-economic-growth-2022-minister-2022-06-05/

Autres sources :

https://blogs.worldbank.org/fr/voices/le-retour-de-linflation-mondiale

https://www.imf.org/external/pubs/ft/fandd/fre/2000/09/pdf/croce.pdf