Les crédits pour interdits bancaires en 2024

Entre 1 et 1,5 million de personnes en France sont interdites bancaires suite à un incident de paiement ou de remboursement. Le fichage à la Banque de France et les mesures de restrictions bancaires prises à votre encontre entravent votre accès à un nouveau crédit.

À défaut de rembourser intégralement son dû, il n’est pas simple de regagner la confiance de son banquier. Car être interdit bancaire signifie être inscrit au FICP (Fichier des incidents de remboursement des crédits aux particuliers) ou au FCC (Fichier central des chèques) de la Banque de France pour une durée de 5 ans. Pour autant, ce statut ne vous exclut pas entièrement du système bancaire et vous pourrez toujours obtenir un crédit même en étant interdit bancaire.

J’ai répertorié les meilleures solutions pour souscrire un crédit, même lorsque vous êtes fiché. Il est vrai que les chances d’obtenir une réponse positive sont minces. Cependant, vous pouvez toujours faire une demande de crédit en ligne auprès de l’un des meilleurs organismes de crédit, et si votre dossier est suffisamment convaincant, alors votre demande sera validée. Vous pouvez par ailleurs vous tourner vers des organismes publics tel que la CAF.

Solutions de prêt pour les personnes interdites bancaires

L’interdiction bancaire peut résulter d’une mauvaise gestion financière de votre entreprise, débouchant sur le non-remboursement d’un crédit ou sur l’émission de chèques sans provision.

Si la fragilité de votre dossier réduit grandement les chances d’obtenir un prêt par les voies classiques, car les banques vérifient toujours l’état de votre situation financière auprès de la Banque de France, cela ne signifie pas qu’il n’est pas possible d’emprunter de l’argent par d’autres moyens.

Il existe effectivement de nombreuses alternatives au prêt classique pour les personnes interdites bancaires qui ne peuvent régulariser rapidement leur situation.

Le crédit rapide

Celui-ci permet d’obtenir de petites sommes pour financer des projets bien ciblés (réparation de sa voiture, achat d’un nouvel électroménager, règlement d’une facture…). L’obtention de ce crédit est plus facile mais vous ne pourrez pas emprunter plus de 1 000 €. En général, les banques vous délivrent la somme progressivement pour s’assurer que vous êtes en capacité de la rembourser. Le crédit rapide est une bonne solution pour les personnes en situation de précarité et exclues du système bancaire traditionnel puisque comme son nom l’indique, vous obtiendrez rapidement votre prêt.

Chez FLOA, vous pouvez faire une demande de mini-prêt, allant jusqu’à 2 500 € remboursables, et profiter d’un taux d’appel compris entre 0,5 % et 10 %. Même en étant interdit bancaire, votre prêt peut être accepté si vous êtes à même de démontrer votre solvabilité en montrant vos fiches de paie ou déclarations de revenus des derniers mois.

Le prêt sur gage

Le prêt sur gage est une forme de prêt dans laquelle une personne apporte un objet de valeur (comme un bijou, une montre, un tableau ou une voiture) à une entreprise spécialisée appelée prêteur sur gage, qui lui prête de l’argent en échange. Contrairement aux prêts traditionnels, les prêteurs sur gages ne vérifient généralement pas votre historique de crédit ou votre capacité de remboursement. Les prêteurs sur gages peuvent souvent vous fournir de l’argent en quelques heures ou quelques jours seulement, ce qui peut être utile en cas d’urgence financière.

Notez que les prêts sur gages peuvent avoir des taux d’intérêt élevés, ce qui signifie que vous pourriez finir par payer beaucoup plus que la valeur de l’objet de valeur que vous avez apporté en garantie. Il est donc important de bien comprendre les termes et les frais associés au prêt sur gage avant de l’accepter.

Le prêt hypothécaire

Être propriétaire d’un bien immobilier ajoute une chance supplémentaire d’obtenir un prêt bancaire. En effet, il s’agit d’une garantie pour votre prêteur qui, en cas de défaillance de votre part, saisira votre bien immobilier pour couvrir le capital emprunté non remboursé. C’est donc d’une solution risquée. Les taux d’intérêt sur les prêts hypothécaires sont souvent plus bas que ceux des autres types de prêts, car les prêteurs considèrent la propriété immobilière comme une garantie sûre pour leur investissement. Notez que les prêts hypothécaires impliquent souvent des frais de clôture, des frais d’inspection, des frais d’assurance, des taxes foncières et d’autres coûts annexes.

L’avance sur héritage

Cette solution permet de régler ses dettes sans recourir à un emprunt. Les parents d’une personne endettée qui possèdent un patrimoine peuvent procéder à une donation de leur vivant sous forme de bien ou d’argent, lui permettant de régulariser sa situation financière auprès de son créancier et éventuellement de lever le fichage à la Banque de France si toutes les dettes sont recouvertes. Au décès des parents, la valeur de la donation sera réduite de la part d’héritage pour cet enfant bénéficiaire de l’avance sur héritage.

Le dispositif du réméré

Si vous rencontrez des difficultés financières et que vous êtes propriétaire d’un bien immobilier, la vente à réméré est sûrement une bonne solution pour sortir de cette situation. Ce dispositif permet de vendre votre bien immobilier tout en gardant un droit d’occupation moyennant une indemnité, mais aussi avec la possibilité de racheter votre bien au prix d’origine dans un délai de 5 ans.

Le microcrédit social

Les personnes démunies et exclues du système bancaire classique peuvent demander un microcrédit auprès d’organismes à vocation sociale comme la Croix Rouge, l’ADIE ou le Crédit Municipal. Le montant du prêt varie entre 300 € et 12 000 € avec, en guise d’assistance, l’appui d’un travailleur social pour vous accompagner dans vos démarches de réinsertion sociale et professionnelle. La finalité de ce microcrédit social est donc de sortir rapidement d’une situation de grande précarité.

Le rachat de crédit

Cette solution permet de regrouper tous vos prêts pour ne payer qu’une seule mensualité et allonger la durée de vos remboursements. Les personnes “ interdites bancaires ” peuvent envisager de demander un rachat de crédit en apportant des garanties au prêteur. Ces dernières incluent par exemple la stabilité professionnelle, l’existence d’un coemprunteur ayant des ressources suffisantes ou la propriété d’un bien immobilier. Le rachat de crédit est une très bonne solution qui peut vous faire sortir de votre surendettement, mais il faudra se tourner vers des organismes compréhensifs qui accepteront de vous aider malgré votre fichage à la Banque de France.

Le prêt entre particuliers

Vous avez essayé d’obtenir un prêt par tous les moyens mais cela n’a pas fonctionné ? Il peut être intéressant de demander un crédit auprès d’un particulier. De nombreuses plateformes mettent en relation des investisseurs particuliers avec des emprunteurs. Les taux sont généralement attractifs et les conditions d’emprunt plus souples. Si vous optez pour cette option, essayez d’obtenir des avis ou des recommandations sur les sites de prêt entre particuliers car il existe toujours des arnaques parfois difficiles à déceler. Selon mes recherches, Younited Credit constitue la meilleure plateforme de prêt entre particuliers. Vous pouvez souscrire à un emprunt rapidement, 100 % en ligne, et profiter de taux d’intérêt particulièrement compétitifs.

Quels organismes de crédit pour les interdits bancaires ?

Une personne interdite bancaire a très peu de chances d’obtenir un prêt auprès d’une banque classique. Pour emprunter, elle devra se tourner vers des organismes de prêts à vocation sociale ou faisant office d’intermédiaire auprès des banques :

Les organismes de prêts entre particuliers

Voilà une alternative intéressante aux prêts bancaires traditionnels, notamment lorsqu’ils proposent des taux intéressants avec des démarches allégées pour l’emprunteur. Notez que si une proposition vous paraît trop belle pour être vraie par rapport aux pratiques du marché, alors je vous conseille de vous renseigner sur la réputation de l’organisme en question.

Les organismes de crédit hypothécaire et de prêt sur gage

Ces organismes consentent à vous octroyer un nouveau crédit si vous possédez un bien immobilier ou un bien mobilier à déposer en gage. Vous récupérez votre bien si vous remboursez intégralement l’emprunt dans les délais prévus. À défaut, vendre vos biens aux enchères afin de se rembourser.

Cette solution est à envisager avec beaucoup de sérieux car vous risquez de tout perdre. Le montant du prêt accordé au propriétaire oscille entre 50 % et 80 % de la valeur du bien et vous permet de financer tout type de projet : bien immobilier, travaux, voyage, remboursement d’un crédit…

Le Crédit Municipal

Le Crédit Municipal met à votre disposition des microcrédits personnels sans frais de dossier ni de remboursement anticipé en échange du dépôt d’un objet de valeur (ex : bijoux). Le montant du prêt varie entre 50 % et 70 % de la valeur estimée du bien déposé et la période de remboursement varie entre 6 mois et 1 an, au maximum 2 ans s’il y a renouvellement.

Le taux d’intérêt dépend de la valeur de l’objet. Votre objet sera mis en vente uniquement si vous ne remboursez pas la totalité de l’emprunt dans les délais fixés. Si le montant de la vente est supérieur à la somme empruntée, le Crédit Municipal vous remboursera la différence. Dans le cas contraire, il supportera la perte.

La CAF (Caisse d’Allocations Familiales)

La CAF octroie des “ prêts d’honneurs ” à ses allocataires interdits bancaires pour améliorer leur vie quotidienne (réparation d’un véhicule, travaux maison…).

La Croix Rouge

La Croix Rouge accompagne les personnes interdites bancaires pour leur permettre d’obtenir un microcrédit personnel (taux d’intérêt : environ 4 %). Cet accompagnement sur mesure permet d’éviter l’exclusion bancaire des personnes fichées. Le montant du prêt varie entre 300 € et 3 000 € et la durée de remboursement oscille entre 6 mois et 36 mois.

L’ADIE (Association pour le Droit à l’Initiative Économique)

L’Association pour le Droit à l’Initiative Économique octroie des microcrédits aux personnes interdites bancaires souhaitant se lancer dans la création d’une entreprise.

Le montant maximum de l’emprunt est de 10 000 €, la durée de remboursement varie de 6 mois à 36 mois, et le taux d’intérêt proposé par l’ADIE est de 7,45 % (taux fixe) quels que soient le montant et la durée que vous choisissez.

| Organisme | Montant | TAEG | Mensualités | Délai de réponse |

Frais de dossier |

| Prêts entre particuliers sur une plateforme agréée par l’ACPR |

50 000 € max | Taux d’usure en vigueur |

3 – 5 ans | 24h | jusqu’à 1 % du montant emprunté |

| Prêt sur gage | 50 % à 80 % de la valeur du bien |

2 % – 9 % | Remboursement du prêt en 1 seule fois dans un délai de 6 à 12 mois |

24h | Aucun |

| Crédit hypothécaire | 50 % à 80 % de la valeur du bien |

0,5 % – 1,5 % du montant total emprunté |

Remboursement du prêt en 1 seule fois |

N/A | 1 % à 2 % du montant de l’hypothèque |

| Crédit Municipal | 50 % et 70 % de la valeur estimée |

Varie selon les villes |

6 mois – 1 an | N/A | N/A |

| CAF | 1 000 € max | 0 % | 30 €/mois pendant 36 mois |

N/A | N/A |

| Croix Rouge | 300 € à 3 000 € | ~ 4 % | 6 mois – 36 mois | 24h | Aucun |

| ADIE | 10 000 € max | 7,45 % | 6 mois – 36 mois | 24h à 48h | N/A |

Guide rapide : Comment faire une demande de prêt en ligne quand on est interdit bancaire ?

- Faites le point sur votre solvabilité. Vous pouvez vous faire aider par le service client d’un organisme de crédit afin de vérifier que vous remplissez les critères d’admissibilité à un prêt, même en tant qu’interdit bancaire.

- Sélectionnez un organisme de crédit et faites une demande de crédit. Comparez les différents organismes de crédit et faite une simulation d’emprunt directement depuis la page d’accueil de l’organisme choisit. Les meilleurs établissements vous permettent de recevoir une réponse de principe immédiate.

- Signez votre contrat et recevez vos fonds. Une fois les justificatifs envoyés et votre demande de prêt validée, vous recevrez vos fonds en 48h.

Guide étape par étape : Comment procéder à une demande de prêt en ligne quand on est interdit bancaire ?

Être fiché à la banque de France complique grandement votre quotidien : confiscation des moyens de paiement, interdiction de découvert, interdiction d’émettre des chèques et difficultés d’accès aux organismes bancaires et de crédit.

Paradoxalement, les personnes interdites bancaires ont davantage besoin d’argent et de souplesse dans l’accès à un financement. Face à cette problématique, des banques en ligne permettent aux fichés bancaires de souscrire un prêt en ligne malgré le risque de non-remboursement.

Pour procéder à une demande de prêt en ligne et avoir toutes les chances d’obtenir une réponse favorable, il faudra se tourner vers les banques équipées d’un dispositif pour faire face à la fragilité financière de leurs clients : Cofidis, Cetelem, FLOA, Orange Bank ou Hello bank! sont des banques en ligne qui peuvent octroyer des microcrédits (1 000 € maximum) ou permettre un rachat de crédits aux personnes interdites bancaires. Cependant, le taux d’intérêt sera plus élevé que la moyenne afin de compenser les risques pris par la banque concernée.

Pour les personnes interdites bancaires, les conditions d’accès au crédit sont identiques que pour celles qui ne le sont pas. Vous devez avoir 18 ans et résider en France et justifier d’un minimum de revenu pour rembourser votre crédit.

Voici la procédure à suivre pour souscrire un crédit, que vous soyez fiché(e) bancaire ou non :

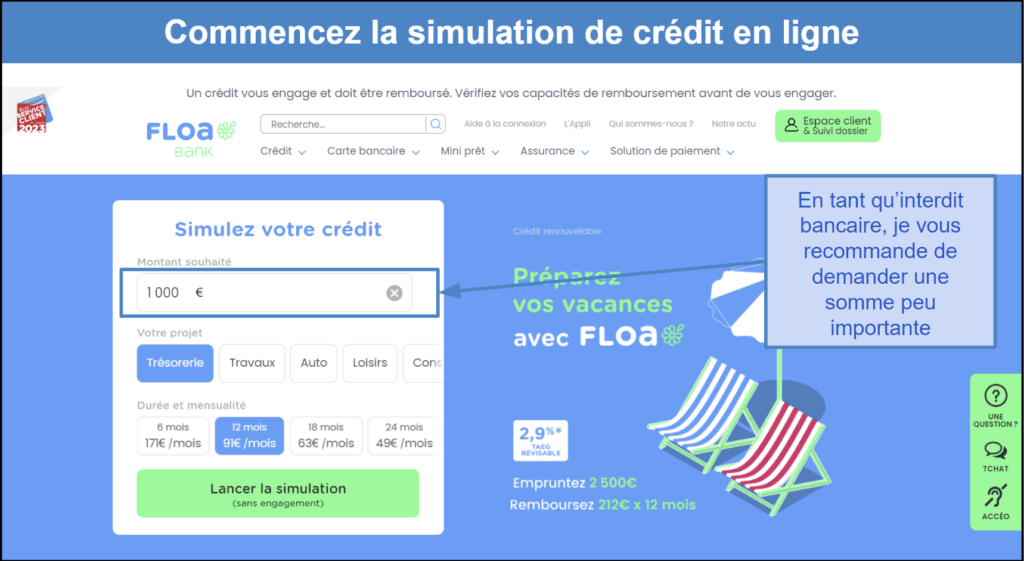

Étape 1 : Simulez votre prêt en ligne

Rendez-vous sur le site de l’organisme de crédit que vous avez choisi puis utilisez gratuitement l’outil de simulation à votre disposition. Ensuite, saisissez tous les détails requis, tels que le montant du crédit, le type de projet correspondant et la période de remboursement souhaitée.

En fonction de vos critères, vous recevrez instantanément une offre de prêt avec son taux d’intérêt et ses modalités de remboursement.

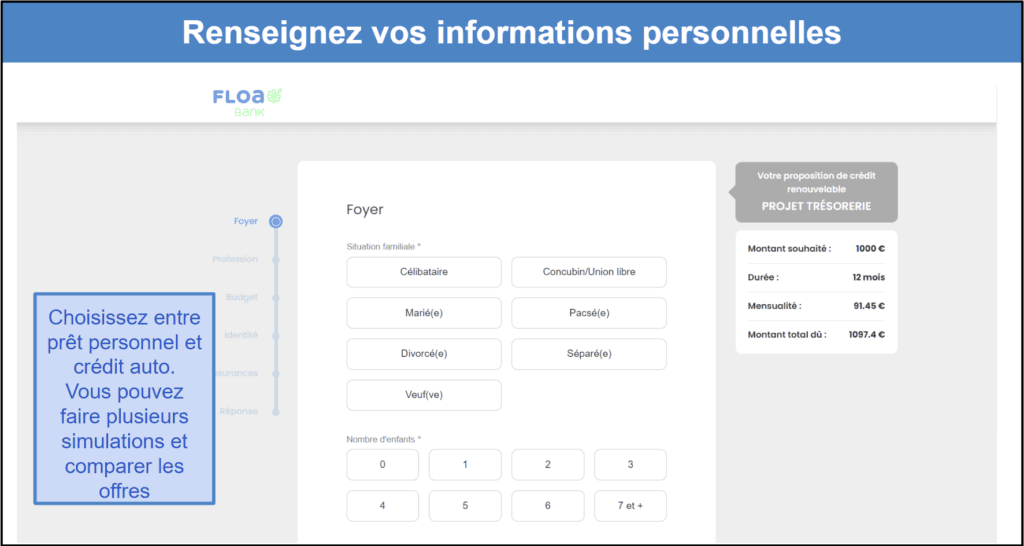

Étape 2 : Déposez votre dossier

Si l’offre vous convient, déposez votre dossier en ligne. La banque procède aux vérifications nécessaires afin de contrôler votre profil. Il est donc inutile de cacher des éléments de votre dossier. Au contraire, faites tout ce qu’il faut pour que le prêteur vous fasse confiance. D’ailleurs, les banques telles que Cashper, FLOA, Orange Bank ou Hello bank! aident les personnes fichées à s’en sortir et proposent des offres de prêt avantageuses.

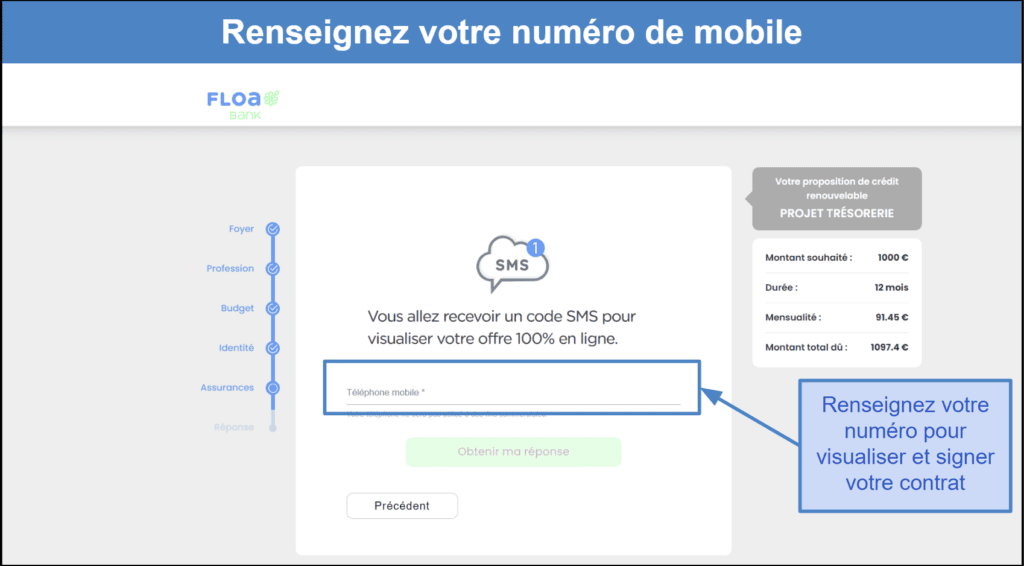

Étape 3 : Signez votre contrat et envoyez vos justificatifs

Avec les meilleurs établissements de prêt en ligne vous pouvez signer votre contrat à l’aide d’un code reçu par SMS. Il ne vous reste plus qu’à envoyer vos justificatifs. Ceux-ci sont généralement : un justificatif d’identité, un justificatif de revenus, un RIB à votre nom et un justificatif de domicile.

Étape 4 : Recevez une réponse définitive

Vous devrez patienter quelques jours avant de recevoir un accord. Si la réponse est positive, vous recevrez vos fonds sous 24 à 48h, à l’issue du délai de rétractation légal. Dans le cas contraire, vous pouvez renouveler votre demande auprès d’un autre organisme favorable au crédit pour les interdits bancaires.

Conclusion

Pour sortir d’une situation financière difficile, de nombreux organismes sociaux (Crédit Municipal, CAF, Croix Rouge, ADIE) ouvrent leurs portes aux interdits bancaires en situation de précarité sociale en leur proposant des microcrédits garantis par l’État et l’organisme prêteur. Ces derniers servent à améliorer la qualité de vie des emprunteurs en leur permettant de réaliser de petits projets personnels.

Pour les interdits bancaires qui seraient propriétaires d’un logement, certaines banques et organismes de crédit pourront vous aider à obtenir un prêt hypothécaire, un prêt sur gage ou une vente à réméré. Ces prêts sont risqués car vous pouvez perdre vos biens, mais ils sont aussi le meilleur moyen de rembourser intégralement des dettes importantes.

Enfin, de nombreux organismes privés à l’instar de Cofidis, Cetelem ou encore Younited Credit accordent des prêts aux interdits bancaires. Vous pouvez réaliser une demande de prêt rapidement et facilement directement depuis le site de l’organisme choisi. En tant qu’interdit bancaire, il faudra démontrer votre solvabilité en envoyant les justificatifs nécessaires. Si votre dossier est convaincant, les meilleurs organismes vous transmettent une réponse définitive généralement sous 24h à 48h.

FAQ

Qui peut être enregistré au FICP ?

Le FICP enregistre toutes les personnes en retard d’un remboursement de crédit, soit par le biais de votre prêteur, soit automatiquement si vous déposez un dossier de surendettement.

Votre prêteur doit vous avertir par courrier qu’il envisage de vous inscrire auprès de la Banque de France. Dès lors, vous disposez de 30 jours calendaires pour rembourser votre dette. Passé ce délai, votre banque vous informe par écrit de votre inscription au fichier des incidents de remboursement des crédits aux particuliers.

À tout moment, vous pouvez consulter votre situation sur le FICP auprès de la Banque de France et obtenir des renseignements. L’existence de ces fichiers est une protection pour l’emprunteur. En effet, cela permet d’éviter l’aggravation d’une situation de surendettement par l’accumulation de plusieurs crédits à la fois. Même en étant fiché à la banque, de nombreuses solutions s’offrent à vous pour combler vos besoins de financement.

Peut-on obtenir un crédit en étant inscrit au FICP ?

Être inscrit au FICP n’empêche pas d’obtenir un nouveau crédit. Tout le monde a le droit d’avoir un compte bancaire et d’obtenir un crédit. En réalité, cette décision revient entièrement à votre prêteur qui consulte toujours le FICP avant de vous octroyer un prêt.

Si vous avez des difficultés à rembourser votre premier prêt, il y a peu de chance que vous en obteniez un deuxième. Cela pourrait aggraver votre situation financière et celle de votre banque. Toutefois, ne vous résignez pas à annuler vos projets car il existe des solutions pour obtenir un crédit en étant inscrit au FICP.

Comment vérifier son éventuelle inscription au FICP ?

Vous devez vérifier auprès de l’interdiction de France en demandant une déclaration FICP. Pour cela, vous pouvez soit prendre rendez-vous dans un bureau de la Banque de France, soit leur adresser un courrier avec copie de votre pièce d’identité, soit faire votre demande en ligne sur le site de la Banque de France. Cette dernière vous délivrera un document personnel faisant état de votre inscription au FICP ou d’une absence d’inscription. Malgré ce désavantage, découvrez comment procéder à une demande de prêt demande de prêt en ligne en étant interdit bancaire.

Ce fichier contient vos informations personnelles (nom, prénom, date de naissance…), le nombre d’incidents de remboursements et leur nature, le nom et le nombre des établissements déclarants, la situation de surendettement, ainsi que les dates de déclaration et de radiation de votre inscription.

Quand se termine le dépôt au FICP ?

Le temps de fichage au FICP dépend du motif de votre inscription.

Dans le cas d’un incident de paiement, votre inscription au FICP peut être supprimée par la Banque de France dans un délai de 4 jours si vous remboursez intégralement toutes vos dettes auprès de votre établissement de crédit ou votre banque. En l’absence de régularisation de votre situation, vous restez fiché(e) au maximum pendant 5 ans à compter de la déclaration de l’incident.

Dans le cas d’une situation de surendettement, votre inscription au FICP est conservée pendant 3 ans et peut être prolongée d’un an par les commissions de surendettement.

Si vous êtes toujours fiché(e) après ces délais, vous pouvez envoyer une réclamation à la CNIL ou porter plainte auprès de la police, de la gendarmerie ou du procureur de la République. A l’issue de cette procédure, il sera plus simple d’obtenir un crédit auprès d’un organisme de crédit.

Que se passe-t-il lorsque vous faites faillite ?

Après une faillite personnelle, la personne n’a plus le droit de diriger ou de gérer son entreprise. Dès lors, il faudra qu’elle dépose un dépôt de bilan dans un délai de 45 jours auprès du tribunal de commerce ou du tribunal judiciaire afin de déclencher une procédure de conciliation, de redressement ou de liquidation judiciaire.

Le dépôt de votre dossier de surendettement déclenche votre inscription au FICP pour une durée variable :

- 7 ans pour un plan conventionnel de redressement ou une mesure imposée par la commission de surendettement. Ce délai peut être réduit à 5 ans si vous n’avez pas eu d’autre incident pendant cette période d’exécution de votre plan ou mesure.

- 5 ans pour un rétablissement personnel avec ou sans liquidation judiciaire ou jugement de faillite.

Votre inscription au FICP n’est pas constitutive d’une interdiction de crédit. Vous avez le droit de faire une demande de prêt et les banques et/ou établissements de crédits sont libres de vous l’accorder ou non.