Comment obtenir le financement de votre voiture Ford

Vous hésitez peut-être entre les différentes options de financement pour l’achat de votre nouvelle Ford. Entre LOA (Location avec option d’achat), LLD (Location longue durée), et crédit concessionnaire, le rêve est à portée de main. Mais, tous les choix de financement ne se valent pas. Certains risquent de s’avérer particulièrement contraignants et coûteux.

J’ai étudié les différentes options, leurs avantages et inconvénients. Souscrire un prêt auto peut constituer l’option de financement la moins contraignante et la plus économique. Encore faut-il s’adresser à un organisme de crédit qui sache se démarquer. J’ai donc sélectionné les meilleurs organismes de crédit auprès desquels vous pouvez souscrire à un prêt auto pour financer votre nouvelle Ford.

FLOA arrive en tête de mon classement. D’abord, pour ses délais de traitement extrêmement rapides puisque vous recevez une réponse de principe immédiate dès que vous effectuez une simulation de prêt. Ensuite, car les taux proposés sont particulièrement compétitifs. Vous pouvez ainsi souscrire à un prêt auto à hauteur de 40 000 € et bénéficier d’un taux de . Notez enfin que le service client est facilement accessible par téléphone, e-mail ou chat, pour vous aider dans vos démarches.

Solutions de financement Ford

LOA Ford

La LOA, ou Location avec Option d’Achat, proposée par Ford, présente certains avantages. À la fin de la période de location, vous pouvez exercer une option d’achat.

Vous pouvez choisir d’acheter le véhicule en payant sa valeur résiduelle prévue. Si vous décidez toutefois de ne pas acheter le véhicule, vous pouvez simplement le restituer au concessionnaire, ce qui vous offre une certaine flexibilité.

La LOA vous permet donc de conduire un véhicule neuf Ford pendant une période déterminée. À la fin du contrat, vous pouvez rendre la voiture. Ensuite, vous pouvez choisir une nouvelle voiture de la même marque. Cela vous permettra de profiter des dernières technologies et fonctionnalités de Ford.

Grâce à la LOA, vous pouvez donc conduire une nouvelle voiture Ford tous les 48 mois maximum. Notez cependant que le premier loyer est majoré entre 15 et 20 % du montant total.

Selon les conditions de la LOA Ford, des services complémentaires peuvent être inclus, tels que l’entretien régulier, l’assistance routière ou l’extension de garantie. Cela peut vous offrir une tranquillité d’esprit supplémentaire et vous éviter des frais imprévus.

Malgré les avantages de la LOA, il faut aussi considérer les inconvénients possibles liés à ce mode de financement. Pendant la période de location, vous n’êtes pas propriétaire du véhicule. Il reste la propriété de la société Ford. Cela signifie que vous ne pouvez pas changer ou vendre la voiture avant d’avoir exercé votre option d’achat à la fin du contrat.

Dans le cadre de la LOA, vous devrez respecter un certain kilométrage annuel convenu. Si vous dépassez ce kilométrage, des frais supplémentaires sont appliqués. Il est donc important d’estimer correctement vos besoins en matière de kilométrage et de prendre en compte vos habitudes de conduite.

La LOA peut prévoir des restrictions et des pénalités en cas de résiliation anticipée du contrat. Si vous décidez de mettre fin prématurément à la LOA, vous pourriez être tenu(e) de payer des frais supplémentaires. Il est donc important de comprendre les conditions de résiliation anticipée avant de signer le contrat.

Les mensualités de la LOA sont moins chères, mais le coût total est plus élevé qu’un prêt traditionnel. Cela est dû à la valeur résiduelle prévue à la fin du contrat, que vous devrez payer pour le rachat éventuel du véhicule.

Prêt auto Ford

Le crédit Ford permet l’achat d’un véhicule Ford neuf ou d’occasion, avec un remboursement compris entre 12 et 60 mois. Le prêt est exclusivement affecté à l’achat d’un véhicule Ford. Dans ce cas, un apport minimum de 20 % est exigé à l’ouverture du contrat.

En matière de taux d’intérêts, prévoyez un taux à partir de 6,50 %. Bien évidemment, ce dernier fluctue en fonction de votre profil emprunteur.

Un remboursement anticipé peut être effectué à tout moment, et à la fin du contrat, vous devenez propriétaire du véhicule.

LLD Ford

Avec la LLD, vous pouvez conduire une voiture Ford neuve sans vous soucier de la revente ou de la dépréciation. À la fin du contrat de location, vous devez rendre la voiture. Si vous le souhaitez, vous pouvez choisir une nouvelle voiture et renouveler votre contrat de LLD si nécessaire.

Certains contrats de LLD peuvent inclure des services supplémentaires comme l’assurance auto, l’assistance routière, l’entretien régulier et une garantie prolongée pour la voiture. Cela vous permet de bénéficier d’un package complet et de profiter d’une tranquillité d’esprit supplémentaire.

La LLD présente cependant de nombreuses contraintes. D’abord, vous ne devenez pas propriétaire du véhicule à la fin du contrat. Vous ne pourrez donc pas le revendre ou le conserver sans renouveler ou conclure un nouveau contrat de location.

Ensuite, les contrats de LLD sont généralement conclus avec une durée prédéterminée, qui peut varier de 2 à 5 ans. Si vous souhaitez mettre fin au contrat plus tôt que prévu, vous pourriez être confronté(e) à des frais de résiliation anticipée.

En outre, les contrats de LLD spécifient toujours un kilométrage maximum contractuel autorisé. Si vous dépassez ce kilométrage, vous devrez payer des frais supplémentaires par kilomètre excédentaire.

Comparativement à l’achat direct d’un véhicule, les coûts totaux de la LLD peuvent être plus élevés à long terme. Cela peut être dû aux frais de location, de résiliation anticipée, de kilométrage excédentaire, d’entretien et de réparations supplémentaires.

Idée Ford : LOA

Idée Ford est une solution de financement qui concerne les véhicules neufs. Avec Idée Ford, vous pouvez profiter des avantages de la LOA, tels que des paiements mensuels fixes, une facilité de gestion budgétaire et la possibilité de conduire un véhicule neuf sans vous soucier de la revente ou de la dépréciation de la valeur.

À la fin du contrat de LOA, vous avez la possibilité d’acquérir le véhicule en payant une somme résiduelle prédéterminée. Cette solution est disponible pour tous les véhicules neufs destinés aux particuliers. Le montant de vos loyers sera ajusté en fonction de votre apport initial et la durée de financement s’étale sur une période de 25 à 37 mois. L’apport minimum demandé s’élève à 5 % de la valeur du véhicule.

Les meilleures alternatives au financement Ford

Ford propose différents financements pour l’achat de voitures, mais ils ne conviennent pas à tout le monde. Si vous ne pouvez pas les utiliser, vous pouvez envisager de prendre un prêt pour acheter votre voiture. Je vous propose donc de découvrir les 3 meilleurs organismes de crédit pour acheter une Ford en plusieurs versements.

1. FLOA – Découvrez des taux bas et obtenez le financement de votre nouvelle voiture Ford en quelques instants

J’apprécie avant tout les délais de réponse éclairs de FLOA. Dès que vous réalisez une simulation sur le site de l’établissement, vous recevez une réponse de principe immédiate par SMS. Si vous souhaitez entériner votre décision, rien de plus simple : signez électroniquement votre contrat à l’aide du SMS reçu et envoyez les justificatifs demandés. Suite à l’envoi de votre dossier, comptez environ 48 heures avant de recevoir une réponse définitive.

Pour financer l’achat de votre nouvelle Ford, vous pouvez souscrire à un prêt auto et profiter d’un excellent taux d’appel de . Vous pouvez emprunter ici entre 3 000 € et 40 000 € sur une durée de 6 à 84 mois. Notez que si votre besoin de financement de voiture est inférieur à 14 990 €, aucun justificatif ne vous sera demandé.

J’apprécie enfin particulièrement la réactivité et la disponibilité de l’assistance clientèle. FLOA dispose d’une équipe de représentants dédiés afin de répondre aux questions et aux préoccupations des clients.

Vous pouvez les contacter par téléphone, par e-mail ou via un formulaire de contact disponible sur leur site Web. Depuis l’application, vous pouvez chatter directement avec un représentant ou demander à être rappelé(e). Quels que soient vos besoins, vous obtiendrez rapidement de l’aide.

2. Carrefour Banque – Le meilleur accompagnement pour le financement de votre voiture Ford

Carrefour Banque se distingue avant tout par la qualité de son assistance clientèle. D’une part, vous pouvez contacter les représentants par téléphone, e-mail ou courrier. D’autre part, vous pouvez vous rendre dans l’une des 210 agences réparties en France pour discuter directement avec un représentant. Ceux-ci vous accueillent en agence 6j/7, sans rendez-vous.

Par ailleurs, avec l’application mobile, vous pouvez localiser en toute simplicité l’agence la plus proche de chez vous. Le site de Carrefour Banque présente en outre une base de connaissances exhaustive qui saura répondre aux questions les plus courantes.

Carrefour Banque présente les taux les plus compétitifs du marché. Si vous envisagez d’acheter la nouvelle Ford Mustang Mach-e, vous pouvez emprunter entre 3 000 € et 50 000 €, remboursables entre 12 et 84 mois, et bénéficier d’un TAEG fixe de 6,70 %.

J’apprécie enfin le processus de souscription de prêt en ligne, particulièrement simple et rapide. En quelques secondes, vous pouvez choisir le montant que vous souhaitez emprunter ainsi que les mensualités et la durée correspondante. Il vous suffit alors de remplir le formulaire de prêt pour recevoir immédiatement une réponse de principe. Afin de recevoir une réponse définitive, il faudra signer votre contrat en ligne et téléverser vos justificatifs.

3. Cetelem – bénéficiez d’un taux préférentiel pour le financement de votre voiture Ford

Cetelem propose une vaste gamme de crédits auto vous permettant d’emprunter jusqu’à 75 000 € et de profiter d’un taux d’appel de 1,9 %. J’ai trouvé l’offre de crédit mobilité durable particulièrement intéressante.

Cetelem vous propose une tarification préférentielle pour l’achat d’un véhicule électrique ou hybride rechargeable. Pour profiter de cette offre, il suffit de sélectionner “Véhicule électrique” ou “Véhicule hybride rechargeable” au moment de la simulation. La durée de remboursement est la même que pour un crédit auto classique, comprise entre 7 et 84 mois.

Si l’achat de votre nouvelle Ford est urgent, vous pouvez demander un versement plus rapide des fonds. Pour en bénéficier, demandez le début anticipé de votre contrat de crédit en cochant la case correspondante sur la page de signature de votre contrat. Vous pourrez alors bénéficier du versement des fonds à compter du 8ᵉ jour suivant la date d’acceptation de votre crédit.

Finalement, l’achat de votre nouvelle Ford implique nécessairement un coût annexe : la souscription à une assurance auto. En partenariat avec Icare, Cetelem propose des offres d’assurance auto à des tarifs avantageux. À partir de 14,90 €/mois, la garantie Panne Mécanique Auto vous permet de protéger votre achat contre les pannes mécaniques, électriques ou électroniques imprévues.

En cas d’immobilisation de votre véhicule plus de 24 heures, un véhicule de remplacement est mis à votre disposition pendant la durée des réparations (5 jours consécutifs maximum). Par ailleurs, vous n’avancez pas les frais de réparation de votre véhicule auprès de votre garage, car c’est Cetelem qui s’en charge directement.

Guide rapide : Comment financer une Ford en 3 étapes faciles ?

- Choisissez une méthode de financement. Avec les meilleurs organismes de crédit, vous recevez une réponse de principe immédiate lors de votre demande.

- Envoyez vos justificatifs. Étudiez attentivement les clauses de votre contrat puis signez-le. Envoyez ensuite les documents demandés.

- Recevez vos fonds. À l’issue du délai légal de rétractation, vous recevrez vos fonds et pouvez maintenant financer l’achat de votre nouvelle Ford.

Guide étape par étape : Comment obtenir un prêt pour financer une voiture Ford ?

Je vous explique ici comment obtenir un prêt auto pour acheter votre nouvelle Ford. Comment par sélectionner le meilleur établissement de crédit pour vous et rendez-vous sur son site Internet pour entamer les démarches de souscription. Notez que l’ordre des étapes peut varier d’un établissement de crédit à l’autre.

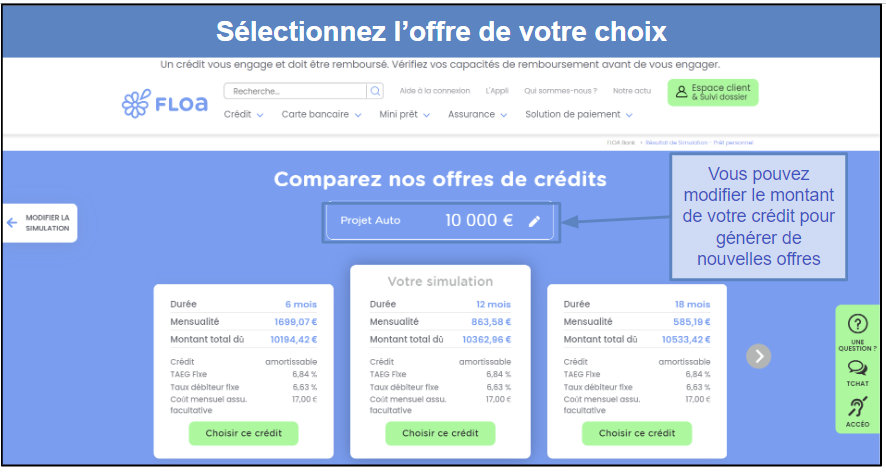

Étape 1 : Utilisez l’outil de simulation et sélectionnez une offre

Sélectionnez l’option correspondant à prêt auto. Saisissez ensuite le montant que vous souhaitez emprunter, ainsi que la durée souhaitée du remboursement ou le montant des mensualités.

L’organisme peut alors vous proposer différentes offres parmi lesquelles choisir. Choisissez celle qui correspond le mieux à votre profil entre durée de remboursement et montant des mensualités.

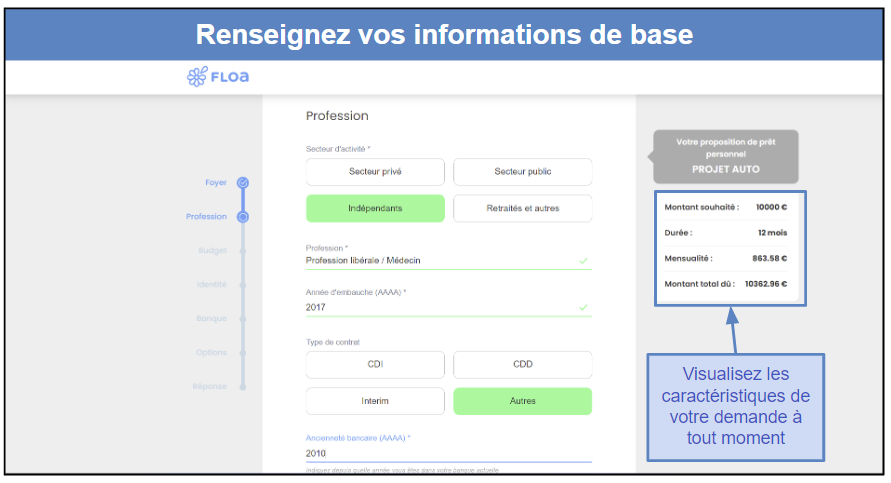

Étape 2 : Renseignez vos informations personnelles et patrimoniales

Il s’agit là de renseigner vos informations de base comme votre nom, prénom, situation matrimoniale ou situation professionnelle. Il faudra également indiquer le montant de vos revenus et celui de vos charges.

Toutes ces informations seront utilisées par l’établissement de crédit pour évaluer votre solvabilité et vous envoyer une réponse de principe immédiate.

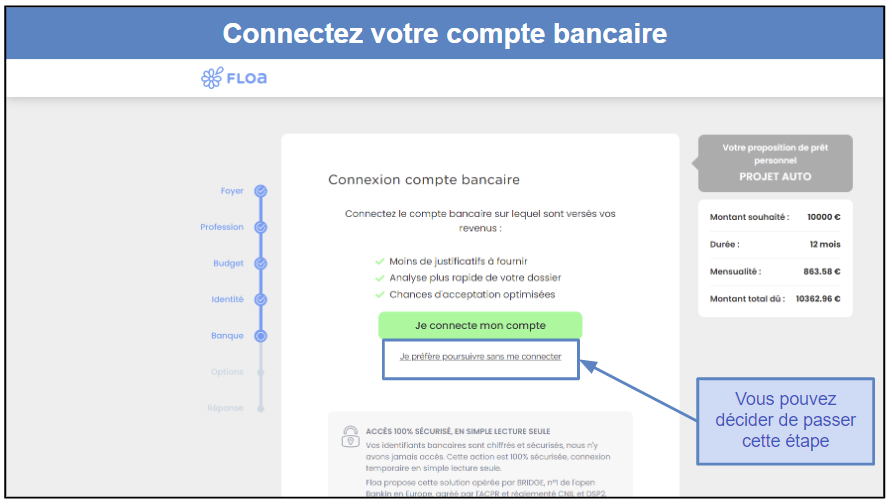

Étape 3 (optionnelle) : Optez pour l’agrégation bancaire

Vous avez la possibilité de connecter le compte bancaire sur lequel sont versés vos revenus. Soyez rassuré, ces informations restent confidentielles. En outre, cela vous permet de gagner du temps dans vos démarches car l’organisme de crédit pourra évaluer votre solvabilité beaucoup plus rapidement.

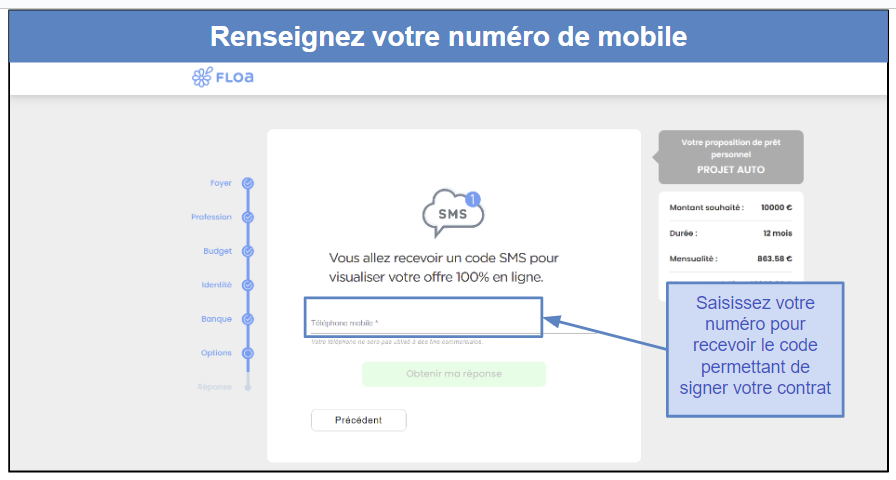

Étape 4 : Renseignez votre numéro de mobile pour pouvoir signer votre contrat et envoyer vos justificatifs

En renseignant votre numéro de mobile, vous pourrez signer électroniquement votre contrat. Ensuite, il faudra envoyer les pièces justificatives demandées par voie électronique.

La banque vous demandera plusieurs documents pour vérifier votre capacité de remboursement. Ces documents incluent une preuve d’identité, une preuve de domicile, ainsi que votre dernier bulletin de salaire ou votre dernier avis d’imposition. Dans tous les cas, la liste exhaustive vous sera communiquée à l’issue de votre demande.

Étape 5 : Recevez vos fonds et achetez votre voiture Ford

Vous recevrez les fonds sur votre compte bancaire au minimum 14 jours après le délai légal de rétractation passé. Dès lors, vous pouvez vous rendre chez votre concessionnaire Ford et acheter votre nouvelle voiture.

Simulation de financement Ford

| Ancienneté du véhicule | Durée de financement | Apport minimum | Taux correspondant | Contraintes kilométriques | Option d’achat finale | |

| FLOA | Neufs et d’occasion | 6 à 84 mois | Sans apport | Non | ❌ | |

| Carrefour Banque | Neufs et d’occasion | 12 à 84 mois | Sans apport | 6,70 % | Non | ❌ |

| Cetelem | Neufs et d’occasion | 7 à 84 mois | Sans apport | 1,9 % | Non | ❌ |

| LOA | Neufs | 48 mois | Sans apport (selon profil) | – | Oui | Oui |

| Idée Ford | Neufs | 25 ou 37 mois | 5 % d’apport minimum | – | Oui | Oui |

| LLD | Neufs | 12 à 60 mois | Sans apport (selon profil) | – | Oui | Non |

| Crédit concessionnaire | Neufs et d’occasion | 12 à 60 mois | 20 % d’apport minimum | > 6,5 % | Oui | Non |

Conclusion

Les options de financements ne manquent pas si vous souhaitez acheter une nouvelle Ford en plusieurs versements. Toutes ne se valent cependant pas. Une LOA et une LLD constituent des options coûteuses, sans compter que vous ne pouvez même pas acheter le véhicule dans le second cas. Un crédit concessionnaire est également contraignant puisque la durée de remboursement ne pourra excéder 60 mois.

Vous avez peut-être décidé qu’un prêt auto est la meilleure façon de financer l’achat de votre nouvelle voiture. Dans ce cas, je recommande FLOA. En plus de bénéficier d’une excellente assistance clientèle, vous pouvez recevoir une réponse très rapide. Par ailleurs, les taux pratiqués sont excellents puisque vous pouvez bénéficier d’un taux d’appel de .

FAQ

Quel est le temps de réponse typique ?

Les délais de réponse peuvent aller de quelques heures à quelques jours. Certaines banques offrent des pré-approbations en ligne, où vous obtenez une réponse immédiate après avoir soumis votre demande. Cela ne veut pas dire que votre prêt est approuvé, mais que vous avez franchi la première étape de vérification. Une fois la pré-approbation obtenue, vous devrez fournir des documents supplémentaires pour finaliser le processus.

Si vous faites une demande de crédit auto auprès d’une banque ou d’une coopérative de crédit, le délai de réponse est généralement plus long. En revanche, vous pouvez faire une demande de financement express. Dans ce cas, vous recevez une réponse très rapidement, parfois instantanément, et les délais de déblocage des fonds sont raccourcis.

Comment mettre fin à votre crédit ?

Pour mettre fin à un crédit auto, vous avez généralement deux choix : rembourser intégralement le prêt ou procéder à une cession de prêt. Le remboursement intégral est la méthode la plus simple. Cela signifie que vous devez payer la totalité du montant emprunté, y compris les intérêts restants, les frais de clôture éventuels et d’autres frais associés au prêt. Une fois que vous avez remboursé la totalité du prêt, vous n’avez plus d’obligations envers le prêteur et vous devenez propriétaire du véhicule à part entière.

Si vous ne pouvez pas rembourser intégralement le prêt, l’autre choix consiste à procéder à une cession de prêt. Cela implique de trouver une autre personne disposée à reprendre le prêt à votre place. La cession de prêt doit être approuvée par le prêteur, et la personne qui reprend le prêt doit répondre aux critères d’admissibilité du prêteur. Une fois que la cession est acceptée, la responsabilité du prêt est transférée à la nouvelle personne, qui devient responsable des paiements et de toutes les clauses d’un contrat de prêt.

Pour mettre fin à votre crédit, je vous recommande donc de contacter directement votre prêteur afin d’obtenir des informations détaillées à propos des possibilités de résiliation et des étapes à suivre dans votre situation particulière. Pour être sûr(e) d’être bien accompagné(e) dans vos démarches, assurez-vous au préalable de choisir un organisme avec une excellente assistance clientèle.

Est-il possible de rembourser anticipativement un prêt ?

Oui, vous pouvez rembourser anticipativement un prêt auto. Le remboursement par anticipation signifie rembourser la totalité du solde restant dû avant le terme du prêt. Avant de procéder à un remboursement anticipé, il est important de prendre en compte certains éléments.

D’une part, consultez les conditions de votre contrat de prêt afin de vérifier si le remboursement anticipé est autorisé. Certains contrats de prêt peuvent comporter des clauses spécifiques concernant les remboursements anticipés, y compris des frais ou des pénalités. Il est essentiel de comprendre ces conditions pour éviter des surprises.

D’autre part, si des frais ou des pénalités sont associés au remboursement anticipé, assurez-vous de comprendre leur montant. Ces frais peuvent être basés sur un pourcentage du solde restant dû ou sur un certain nombre de mois d’intérêts. Comparez ces frais aux économies potentielles sur les intérêts à payer en remboursant le prêt plus tôt pour décider si cela en vaut financièrement la peine.

Enfin, avant de procéder au remboursement anticipé, contactez votre prêteur afin d’obtenir des instructions précises sur le processus à suivre. Vous devriez recevoir des informations spécifiques sur les montants à payer, les méthodes de paiement acceptées et toute autre information pertinente.

En règle générale, le remboursement anticipé d’un prêt peut vous permettre d’économiser sur les intérêts futurs et de vous libérer plus rapidement de votre dette. Assurez-vous cependant de bien comprendre les clauses d’un contrat de prêt et de tenir compte des éventuels frais ou pénalités avant de prendre une décision.